Zinsparitätentheorie

Die Zinsparitätentheorie ist ein auf John Maynard Keynes zurückgehendes weit verbreitetes volkswirtschaftliches Modell. Sie liefert erstens einen Erklärungsansatz für Anlegerverhalten: Anleger investieren dort, wo die höchste Rendite erwirtschaftet werden kann. Darauf aufbauend ist die Zinsparitätentheorie zweitens ein in der Außenwirtschaft genutztes kurzfristiges Erklärungsmodell für Wechselkurs-Bewegungen. Sie erklärt Wechselkursbewegungen ausschließlich mit dem Renditeinteresse von Kapitalanlegern. Es lassen sich die gedeckte und die ungedeckte Form der Zinsparität unterscheiden.

Definition der Zinsparität

Zinsparität (Parität von lateinisch par „gleich“) impliziert, dass die inländische Rendite gleich der ausländischen Rendite ist. Die inländische Rendite wird durch den nominalen inländischen Zinssatz i, die ausländische Rendite durch den nominalen, ausländischen Zinssatz i* plus erwartete Wechselkursänderung () definiert: .

„Zinsparität ist das Verhältnis zwischen nationalem Geldmarkt zum internationalen Geldmarkt, wobei sich der Wechselkurs so anpasst, dass die Differenz zwischen inländischem und ausländischem Zinssatz der Differenz zwischen dem effektiven und dem erwarteten Wechselkurs entspricht“.[1]

„Der Devisenmarkt befindet sich im Gleichgewicht, wenn die Einlagen in allen Währungen dieselbe erwartete Rendite bieten. Diese Gleichheit der erwarteten Renditen auf Einlagen in zwei beliebigen Währungen, gemessen in derselben Währung, bezeichnet man als Zinsparität“.[2]

„Zinsparität bezieht das Gesetz des einheitlichen Preises auf festverzinsliche und homogene Finanztitel, was bedeutet, dass Aktiva mit vergleichbarem Risiko unabhängig von dem Land, in dem sie gehandelt werden, dieselbe Renditeerwartung aufweisen“.[3]

Voraussetzungen für das Erreichen der Zinsparität

Damit es (dauerhaft) zu einer Zinsparität kommt, bedarf es vollkommener Kapitalmobilität und der vollkommenen Substituierbarkeit von Wertpapieren. Bei vollkommener Kapitalmobilität ist das Kapital jederzeit uneingeschränkt in die gewünschte Anlageform transferierbar, während die unvollkommene Kapitalmobilität die Reaktion der Kapitalmärkte verzögert.

Vollkommene Substituierbarkeit der Anlagen gilt nur bei Anlegern, die risikoneutral sind, wobei die Finanzaktiva nur aufgrund der zu erwartenden Renditen verglichen werden. Verlangen Anleger für das Wechselkursrisiko eine zusätzliche Risikoprämie oder ein zusätzliches Absicherungsgeschäft im Sinne von Swaps, so sind die Anlagen keine perfekten Substitute.[4]

Weiterhin fordert die Zinsparität das Bestehen der Devisenmarkteffizienz. Das bedeutet, dass der Wechselkurs jederzeit alle relevanten zur Verfügung stehenden Informationen für die Kursbildung widerspiegelt. Hierbei fallen keine Transaktionskosten an, bestehen keine Handelshemmnisse und alle Marktteilnehmer müssen identische Erwartungen hinsichtlich der Wechselkursentwicklung haben.[5]

Bei flexiblen Wechselkursen muss eine zusätzliche Variable, die Unsicherheit von Wechselkursveränderungsraten ins Kalkül miteinbezogen werden, welche im Anlagezeitraum den Ertrag von Finanzinvestitionen im Ausland beeinflussen.

Die Bedingung der Zinsparität

Die Bedingung der Zinsparität liegt dann vor, wenn die Differenz zwischen dem inländischen und ausländischen Zinssatz der Differenz zwischen dem effektiven und dem erwarteten Wechselkurs entspricht.

Daraus ergibt sich die folgende Schlussfolgerung: Je höher die Änderungsrate des Wechselkurses eines Landes ist, das heißt, je schneller sich die Währung des Landes abwertet, desto höher muss der nominale Zinssatz dieses Landes sein.

Das Vorliegen der Bedingung der Zinsparität hat eine Renditegleichheit von inländischen und ausländischen Kapitalanlagen zur Folge. Der Anleger ist somit bezüglich einer Anlage im Inland und einer Anlage im Ausland indifferent.[6]

Grundidee

Zentrale Grundannahme der Zinsparitätentheorie ist es, dass Anleger dort investieren, wo sie die größte Rendite erwirtschaften können. Verhalten sich Investoren dementsprechend, so wird in einem Zwei-Länder-Fall immer die Währung des attraktiveren Anlagestandorts aufgewertet. Die Zinsparitätentheorie in ihrer Grundstruktur betrachtet als Renditegrößen lediglich den Zins und die Wechselkurserwartungen. Unterscheidet man als möglichen Anlageort zwischen In- und Ausland, so gilt folgendes:

Inländische Rendite

Die Rendite im Inland entspricht dem inländischen Zins , also

Ausländische Rendite

Die Rendite im Ausland wird dementsprechend auch maßgeblich vom ausländischen Zins beeinflusst. Darüber hinaus ist es für einen inländischen Investor jedoch auch von Bedeutung, wie sich der Wechselkurs zwischen in- und ausländischer Währung e im Anlagezeitraum entwickelt; für den inländischen Investor wäre eine Anlage im Ausland unter Renditeaspekten dann sinnvoll, wenn die ausländische Währung aufgewertet wird, solange der Investor im Ausland angelegt hat. Umgekehrt wird die Erwartung einer zukünftigen Abwertung der ausländischen Währung das Interesse des Anlegers an einer Auslandsanlage reduzieren.

Die Zinsparitätentheorie modelliert diesen Zusammenhang über die Einführung eines erwarteten Wechselkurses (). Diese Variable stellt die Erwartungen des Investors über die Höhe des Wechselkurses zum Ende des Anlagezeitraums dar – das heißt den Kurs, den der Anleger als Rücktauschkurs erwartet, bevor er die Investition tätigt. Über eine näherungsweise Formel bestimmt das Modell die Erträge eines Investors durch erwartete Wechselkursbewegungen:

Hinweis: Die hier verwendete Darstellung beruht auf der Mengennotation des Wechselkurses.

Die Formel der Erträge aus Wechselkursänderungen kann wie folgt gedeutet werden: Entsprechen sich zum Anlagezeitpunkt der aktuelle Wechselkurs (Hintauschkurs) und der erwartete Rücktauschkurs , so erhält der Investor erwartungsgemäß weder zusätzliche Wechselkurserträge noch entstehen ihm aus der Wechselkursänderung zusätzliche Kosten.

Liegt der erwartete Wechselkurs hingegen unterhalb des aktuellen Wechselkurses, so bedeutet dies nichts anderes als die Erwartung einer Abwertung der inländischen Währung (Beispiel: Der aktuelle Wechselkurs zwischen Dollar und Euro betrage , der zukünftig erwartete – dann entstehen dem Anleger aus einer Investition in den USA Wechselkurserträge, da er für einen hingetauschten Euro 1,20 US-Dollar erhält. Tauscht er am Ende des Anlagezeitraums diese 1,20 US-Dollar wieder in Euro zurück, so erhält er mehr als den ursprünglichen Euro, da ja nun bereits 1,10 US-Dollar einem Euro entsprächen). Bei Bestehen einer Aufwertungserwartung bezüglich der ausländischen Währung lohnt sich also die Anlage im Ausland.

Umgekehrtes gilt, wenn der erwartete Wechselkurs größer ist als der aktuelle. Die dann bestehende Abwertungserwartung führt zu Kosten für den Investor (Beispiel: Der aktuelle Wechselkurs betrage US-Dollar je Euro, der zukünftig erwartete . Der Investor tauscht demnach zu Beginn einen Euro in 1,20 US-Dollar. Am Ende der Anlagefrist bräuchte er aber 1,30 US-Dollar, um den ursprünglichen Euro wieder zurückzuerhalten – er macht also Verlust).

Die Gesamtrendite einer Auslandsanlage errechnet sich gemäß Zinsparitätentheorie dann aus den Zinserträgen sowie den erwarteten Wechselkurserträgen und ist demnach

- .

Anlegerverhalten infolge fehlender Zinsparität

Ist die Rendite im Inland größer als jene im Ausland (), so wird der Investor sein Kapital im Inland anlegen. Umgekehrt wird er eine Auslandsanlage bevorzugen, wenn deren Rendite größer ist als die einer Inlandsanlage (). Sind beide Renditen gleich (), so ist der Anleger indifferent.

Wechselkursänderungen infolge fehlender Zinsparität

Wie bereits erwähnt, impliziert eine ungleiche Rendite im In- und Ausland eine bestimmte Wechselkursentwicklung. Ist die Rendite im Ausland höher als im Inland, so wird die daraus resultierende Anlage im Ausland zu einer Aufwertung der ausländischen Währung führen, weil die ausländische Währung nachgefragt werden muss, um Geld im Ausland anzulegen. Umgekehrt wird eine höhere Inlandsrendite zu einer Aufwertung der inländischen Währung führen, da Kapital aus dem Ausland abgezogen und im Inland investiert wird. Gemäß der Zinsparitätentheorie lassen sich somit Wechselkursbewegungen aufgrund des Renditestrebens der Anleger erklären.

Zinsparität als Gleichgewichtslösung

Die angenommenen Wechselkursänderungen infolge der Anlageentscheidung haben jedoch wieder Rückwirkungen auf die Anlageentscheidung selbst (Beispiel: Ein Anleger erkennt, dass die Rendite einer Anlage in den USA wegen einer Aufwertungserwartung bezüglich des US-Dollars [ und ] höher ist als jene in Europa. Er wird demzufolge in den USA investieren, weswegen der US-Dollar aufwertet. Diese Aufwertung reduziert für die nachfolgenden Anleger jedoch die spätere Aufwertungserwartung, da der US-Dollar ja schon vor ihrer Investition aufgewertet hat [ und ]) - die Attraktivität eines Anlagestandorts reduziert also seine zukünftige Attraktivität. Der Prozess des Renditeangleichs kommt erst dann zum Ende, wenn die Renditen beider Anlagen identisch sind.

Solange eine der beiden Anlagen rentabler ist, führt die Investition dort zu einer Aufwertung der dortigen Währung und damit zu einem Rückgang der Rendite. Gemäß der Zinsparitätentheorie muss daher gelten . Oder anders ausgedrückt:

- .

Diese sogenannte Zinsparitätenbedingung muss gemäß der Theorie zu jedem Zeitpunkt erfüllt sein, da jede Abweichung von der Parität ein sofortiges Arbitrage-Verhalten zur Folge hätte.

Zinsparität am Beispiel

Zuerst werden einige zentrale Modellannahmen zur verständlichen Erklärung bzw. Veranschaulichung aufgestellt. Das Modell wird auf zwei Länder mit zwei unterschiedlichen Währungssystemen heruntergebrochen (Deutschland €/USA $). Es wird davon ausgegangen, dass die Finanzmärkte beider Länder offen sind und keine Restriktionen bestehen. Des Weiteren können die Kapitalanleger zunächst nur Wertpapiere mit einjähriger Laufzeit handeln. Betrachten wir nun das Kalkül eines deutschen Kapitalanlegers, der entscheidet, ob er in ein deutsches Wertpapier mit einjähriger Laufzeit oder ein amerikanisches mit gleicher Laufzeit investieren soll. Es muss geprüft werden, welche Anlage eine höhere Rendite verspricht.[7]

sei der Nominalzinssatz für deutsche Wertpapiere. Der Anleger bekommt für jeden Euro eine Rendite von Euro. (Dies wird in folgenden Darstellung durch den oberen nach rechts weisenden Pfeil visualisiert).[8]

| Jahr () | → | Jahr () | |

| Deutsche Anleihen: | 1 € | → | |

| US-Anleihen: | 1 € | → | |

| ↓ | ↑ | ||

| → |

Nun vergleichen wir die Rendite eines amerikanischen Wertpapiers. Bevor der deutsche Investor in amerikanische Wertpapiere investieren kann, muss er erst einmal amerikanische Dollar kaufen. Wenn der nominale Wechselkurs zwischen Euro und Dollar ist, so erwirbt man für jeden Euro Dollar. (Dies wird in Abbildung 1 durch den Pfeil nach unten visualisiert)

kennzeichnet den Nominalzinssatz für amerikanische Wertpapiere. Man erhält demnach am Ende der Laufzeit (nach einem Jahr) Dollar. (Dies ist in Abbildung 2.2.1 am untersten nach rechts weisenden Pfeil zu sehen)

Nach Ablauf des Jahres muss der Anleger seine Dollar wieder in Euro tauschen. Der Anleger erwartet am Ende der Laufzeit einen Wechselkurs, der sich durch den Erwartungswert des Wechselkurses in Form von erklären lässt. Dies impliziert, dass der Investor am Ende des Jahres für jeden Euro, den er investiert hat Euro zurückbekommt. (Dies ist in Abbildung 2.2.1 durch den rechts nach oben zeigenden Pfeil dargestellt)[9][10]

Die Kernaussage dieser Überlegung ist offensichtlich – vergleicht man die Wertpapierrenditen der beiden Länder miteinander, kommt man zu dem Schluss, dass nicht nur die Renditeunterschiede entscheidungsrelevant sind, sondern auch die Wechselkurserwartungen, die der Anleger am Ende der Wertpapierlaufzeit hat. Auf Basis dieser Überlegung geht man davon aus, dass der Anleger einzig und allein an der höchsten erwarteten Rendite interessiert ist. Dieser Anleger wird dann das Wertpapier in seinem Portfolio halten, was die höchste erwartete Rendite verspricht. Dies würde bedeuten, dass deutsche und amerikanische Wertpapiere genau die gleiche erwartete Rendite erzielen; niemand wäre bereit, ein Papier mit niedrigerer Rendite zu halten. Es muss also folgende Arbitrage-Bedingung erfüllt sein:

oder

Der Arbitrage-Effekt hat in diesem konkreten Fall zur Folge, dass sich die Renditen beider Länder einander angleichen . Man spricht in diesem Fall von Zinsparität (Parität von lateinisch par „gleich“) oder ungedeckte Zinsparität.[11]

Ist die Rendite im Inland größer als jene im Ausland , so wird der Investor sein Kapital im Inland anlegen. Umgekehrt wird er eine Auslandsanlage bevorzugen, wenn deren Rendite größer ist als die einer Inlandsanlage . Sind beide Renditen gleich , so ist der Anleger indifferent.

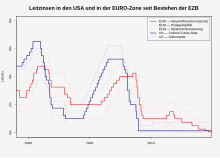

Wie bereits erwähnt, impliziert eine ungleiche Rendite im In- und Ausland eine bestimmte Wechselkursentwicklung. Ist die Rendite im Ausland höher als im Inland, so wird die daraus resultierende Anlage im Ausland zu einer Aufwertung der ausländischen Währung führen, weil die ausländische Währung nachgefragt werden muss, um Geld im Ausland anzulegen. Umgekehrt wird eine höhere Inlandsrendite zu einer Aufwertung der inländischen Währung führen, da Kapital aus dem Ausland abgezogen und im Inland investiert wird. Gemäß der Zinsparitätentheorie lassen sich somit Wechselkursbewegungen aufgrund des Renditestrebens der Anleger erklären. Das würde beispielsweise bedeuten, dass ein Anleger, welcher amerikanische Wertpapiere hält, in deutsche Wertpapiere investiert, wenn diese Anlage eine höhere Rendite erbringt. Folglich wird dieser Investor Dollar gegen Euro tauschen, somit steigt die Nachfrage an Euro und das Angebot an Dollar. Dies hat zur Folge, dass der Preis (Wechselkurs) für Euro steigt und der Preis (Wechselkurs) für Dollar fällt. Grund hierfür ist die fehlende Zinsparität. Betrachtet man beide nebenstehenden Abbildungen, lässt sich die beschriebene Renditeabhängigkeit des Wechselkurses Dollar zu Euro an einem aktuellen Beispiel erkennen. Die Leitzinsen fallen im Zeitablauf und gleichzeitig wird der Euro gegenüber dem Dollar abgewertet.

Ungedeckte Zinsparität

Jeder gewinnorientierte Anleger ist also an den Wertpapieren interessiert, welche die höchsten Renditen einbringen, und wird diese in seinem Portfolio halten.

Dies wiederum hätte zur Folge, dass deutsche und amerikanische Wertpapiere die gleiche Rendite einbringen müssten, um für den Anleger attraktiv zu sein.

Stellt man die obige Gleichung unter der Annahme kleiner Renditen um, ergibt sich daraus näherungsweise:

Diese Gleichung bezeichnet man auch als ungedeckte Zinsparität.

Der Quotient gibt hierbei die prozentuale Wechselkursänderungserwartung an. Erwarten die Marktteilnehmer also beispielsweise eine zweiprozentige Abwertung der inländischen Währung über den gegebenen Anlagezeitraum, so werden sie nur dann bereit sein, in die inländische Anlage zu investieren, wenn der Inlandszins genau zwei Prozentpunkte höher liegt als der Auslandszins.

Bei der ungedeckten Zinsparität wird davon ausgegangen, dass die Marktteilnehmer die Unsicherheit des Währungsumtausches bei der Auslandsanlage selbst tragen. Sie akzeptieren somit das Wechselkursrisiko, welches ungedeckt ist. Aufgrund des Wechselkursrisikos liegt hier ein Spekulationsgeschäft zugrunde.

Gedeckte Zinsparität

Will der Anleger kein Kursrisiko eingehen, kann er gleichzeitig ein Termingeschäft abschließen.

Dieses Termingeschäft findet auf dem Devisenterminmarkt statt, welcher neben dem „eigentlichen“ Devisenmarkt (Devisenkassamarkt) existiert. Handelsgegenstand auf diesen Terminmärkten sind Finanzderivate. Bei einem solchen Termingeschäft wird bereits am Anfang des Jahres der Kurs, zu dem die Devisen in einem Jahr übergeben bzw. wieder umgetauscht werden sollen, festgelegt. Diese Art des Absicherungsgeschäfts bezeichnet man auch als Swap.[13]

Ersetzt man nun in der Gleichung der ungedeckten Zinsparität den erwarteten Wechselkurs durch den Terminkurs, erhält man die Gleichung für die gedeckte Zinsparität.

Bei der gedeckten Zinsparität wird ein Wechselkursrisiko vermieden. Demzufolge stellt sie ein reines Arbitragegleichgewicht dar. Würde die gedeckte Zinsparität nicht gelten, so hätten die Wirtschaftssubjekte die Möglichkeit zur Währungsarbitrage, das heißt, sie könnten internationale Zinsdifferenzen zu ihrem Vorteil zur Gewinnerzielung nutzen.

Beispiel für die gedeckte Zinsparität

Bei der Zinsparität bzw. ungedeckten Zinsparität stellt man drei Faktoren zu Grunde (Wechselkurs, Rendite der Anlage, Erwartungswert der Rendite), die ausschlaggebend für die Entscheidung ist, ob im Inland oder im Ausland investiert wird. Hierbei werden einige gewichtige Faktoren vernachlässigt. Beispielsweise fallen bei der Anlage in ausländische Wertpapiere Transaktionskosten an, d. h., es müssen Dollar gekauft werden, um in den amerikanischen Wertpapiermarkt zu investieren, und nach Ablauf der Laufzeit müssen die Dollarerträge wieder in Euro umgetauscht werden. Ein weiteres Beispiel ist das Fremdwährungsrisiko, da der Wechselkurs am Ende der Laufzeit eine unsichere Größe ist. Ferner lassen sich Marktteilnehmer auch von Liquiditätsfaktoren beeinflussen. Um der Unsicherheit der Faktoren Einhalt zu bieten, bedient sich der Anleger bei der gedeckten Zinsparität der sicheren Funktion des Termingeschäftes. Über den Terminmarkt lassen sich zukünftige Wechselkurse absichern. Dies bietet Investoren die Möglichkeit, zukünftige Wechselkurse nicht nur unter Unsicherheit zu erwarten, sondern durch Terminmarktgeschäfte sichern zu können. Dies würde bedeuten, dass ein Anleger, der mit Euro Dollareinlagen kauft, mit Sicherheit wissen will, wie viele Euro diese Dollareinlage nach Ablauf eines Jahres wert ist. Diese Unsicherheit schließt er aus, indem er gleichzeitig mit dem Kauf einer Dollareinlage die Kapitalsumme zuzüglich der Zinsen per Termin (ein Jahr) gegen Euro verkauft. Somit hat er seinen Kauf „gedeckt“, was bedeutet, dass er sich gegen unerwartete Abwertungen des Euros abgesichert hat. Solche Absicherungsgeschäfte bezeichnet man als Swaps.

Ein Beispiel soll die Bedeutung dieser Bedingung und die Gründe für ihre unausweichliche Gültigkeit veranschaulichen. Der Zwölfmonats-Terminkurs des Euro in Dollar sei = 1,113 $ pro Euro. Gleichzeitig sei der Devisenkassakurs = 1,05 $ pro Euro, = 0,10 und = 0,04. Die Dollarrendite auf eine Dollareinlage beträgt also 0,10 bzw. 10 % jährlich. Wie hoch ist die Rendite einer gedeckten Euroeinlage? Eine Einlage über 1 € kostet heute 1,05 $ und ist nach Ablauf eines Jahres 1,04 € wert. Wenn Sie heute 1,04 € zum Devisenterminkurs von 1,113 $ pro Euro verkaufen, beträgt der Dollarwert Ihrer Investition nach Ablauf eines Jahres (1,113 $ pro Euro) x (1,04 €) = 1,158. Die Rendite auf den gedeckten Kauf einer Euroeinlage beträgt folglich (1,158 - 1,05)/1,05 = 0,103. Diese Rendite von 10,3 % jährlich übersteigt die Rendite auf Dollareinlagen in Höhe von 10 %, sodass keine gedeckte Zinsparität gegeben ist. In dieser Situation wäre niemand bereit, Dollareinlagen zu halten, jeder würde Euroeinlagen bevorzugen. Folglich kann die gedeckte Rendite der Euroeinlage in folgender Form ausgedrückt werden:

- Gleichung 3.1

Dies entspricht in etwa

- Gleichung 3.2

wenn das Produkt ein kleiner Wert ist. Die gedeckte Zinsparität kann daher in folgender Form ausgedrückt werden:

- Gleichung 3.3

Die Größe

- Gleichung 3.4

bezeichnet man als den Terminaufschlag (Report) des Euros gegenüber dem Dollar (bzw. als Terminabschlag oder Deport des Dollars gegenüber dem Euro). Aufgrund dieser Terminologie können wir die gedeckte Zinsparität folgendermaßen beschreiben: „Der Zinssatz für Dollareinlagen ist gleich dem Zinssatz für Euroeinlagen plus dem Terminaufschlag des Euro gegenüber dem Dollar (bzw. dem Terminabschlag des Dollars gegenüber dem Euro)“. Dabei soll daran erinnert werden, dass beide, ungedeckte- und gedeckte Zinsparität nur erfüllt sind, wenn der Zwölfmonatsterminkurs gleich dem Kassakurs ist. Aber der entscheidende Unterschied zwischen ungedeckter und gedeckter Zinsparität liegt im Wechselkursrisiko. Bei ungedeckter Zinsparität besteht im Gegensatz zur gedeckten Zinsparität ein Wechselkursrisiko.[15]

Empirische Relevanz und Anwendungsmöglichkeiten der Zinsparität

In der Vergangenheit haben empirischen Studien gezeigt, dass die Bedingung der gedeckten Zinsparität als erfüllt angesehen werden kann. Diese Gültigkeit hat jedoch seit der Finanzkrise 2008 an Bedeutung verloren. So sind seit der Finanzkrise für viele G10-Währungen teils starke Abweichung von der gedeckten Zinsparität zu erkennen. Die Wissenschaft erklärt diese Abweichungen durch einseitige Hedging-Nachfragen kombiniert mit erhöhten Regulierungskosten von Banken sowie Liquiditätsprämien.

Die Bedingung der ungedeckten Zinsparität gilt seit jeher als nicht erfüllt. Ineffizienzen der Devisenmärkte und nicht risikoneutrales Verhalten der Marktteilnehmer werden als Ursachen dafür gesehen, dass die Bedingung der ungedeckten Zinsparität nicht erfüllt ist.

Die Zinsparitätenbedingung wird häufig als integraler Modellbaustein moderner Wechselkurstheorien zugrunde gelegt. So basiert sowohl das monetaristische Wechselkursmodell als auch das Dornbusch-Modell überschießender Wechselkurse auf der Annahme der ungedeckten Zinsparität. Des Weiteren kann die Zinsparität auch auf empirische Wechselkursfragen angewendet werden.

Darüber hinaus ist die Zinsparitätentheorie Gegenstand extensiver Forschung. Sie wurde aufgrund der einfachen Datenbeschaffung häufig empirisch überprüft. Überraschenderweise wird die Theorie jedoch zumeist empirisch widerlegt. Meist wird dies darauf zurückgeführt, dass auch andere Einflussgrößen als Zinsen und Wechselkurserwartungen die Anlageentscheidung beeinflussen oder dass wichtige Voraussetzungen für die Gültigkeit der Theorie (z. B. das Vorliegen vollkommener Kapitalmärkte) nicht zutreffen.

So hat die Deutsche Bundesbank in einer Studie festgestellt, dass ein sogenannter Currency Carry Trade (die Aufnahme eines Kredites in einer Währung mit niedrigen Zinsen und die gleichzeitige Anlage in einer Währung mit hohen Zinsen) hochrentabel ist; bei Gültigkeit der Zinsparität müsste die hochverzinste Währung im Zeitverlauf eigentlich abwerten – und damit den Zinsvorteil reduzieren.

Dennoch gilt es als wissenschaftlicher Konsens, dass ein starkes Abweichen von der Zinsparität aufgrund der dann einsetzenden Arbitragegeschäfte kaum möglich ist.

Einzelnachweise

- ↑ Woll, Artur (2002), Wirtschaftslexikon, München, Wien: Oldenbourg Verlag

- ↑ Krugman, Paul R.; Obstfeld, Maurice (2006), Internationale Wirtschaft, Pearson

- ↑ Herrmann, Sabine; Jochem, Axel (2003), Die internationale Integration der Devisenmärkte in den mittel- und osteuropäischen Beitrittsländern: Spekulative Effizienz, Transaktionskosten und Wechselkursprämien, Diskussionspapier: Volkswirtschaftliches Forschungszentrum der Deutschen Bundesbank

- ↑ Claassen (1980), Grundlagen der makroökonomischen Theorie, Verlag Vahlen

- ↑ Barro, Robert; Grilli, Vittorio (1996), Makroökonomie, München, Wien: Oldenbourg Verlag

- ↑ Blanchard, Oliver, Illing, Gerhard (2006) Makroökonomie, München, Pearson Verlag, S. 531

- ↑ Blanchard, Oliver/Illing, Gerhard: Makroökonomie, 4. aktualisierte und erweiterte Aufl., Pearson Studium, München 2006, S. 531.

- ↑ Blanchard, Oliver/Illing, Gerhard: Makroökonomie, 4. aktualisierte und erweiterte Aufl., Pearson Studium, München 2006, S. 531.

- ↑ Dornbusch, Rüdiger/Fischer, Stanley/Startz, Richard: Makroökonomie, 8. Aufl., R. Oldenbourg, München 2003, S. 534–535.

- ↑ Blanchard, Oliver/Illing, Gerhard: Makroökonomie, 4. aktualisierte und erweiterte Aufl., Pearson Studium, München 2006, S. 531.

- ↑ Vgl. Blanchard, Oliver/Illing, Gerhard: Makroökonomie, 4. aktualisierte und erweiterte Aufl., Pearson Studium, München, 2006, S532

- ↑ Blanchard, Oliver, Illing, Gerhard (2009) Makroökonomie, München, Pearson Verlag, S. 531

- ↑ Baßeler, Ulrich; Heinrich, Jürgen; Utecht, Burkhard (2002), Grundlagen und Probleme

- ↑ Blanchard, Oliver, Illing, Gerhard (2006) Makroökonomie, München, Pearson Verlag, S. 531

- ↑ Vgl. Glasfetter, Werner: Außenwirtschaftspolitik, Eine problemorientierte Einführung, 3. völlig überarb. und erweiterte Aufl., München, 1998, S. 433–434

Literatur

- Keith Cuthbertson, Dirk Nitzsche: Quantitative Financial Economics - Stocks, Bonds and Foreign Exchange. 2nd Edition. John Wiley & Sons Ltd. January 2005, ISBN 978-0-470-09171-5.

- Deutsche Bundesbank. Monatsbericht November 1993. Entwicklung und Bestimmungsfaktoren des Außenwerts der D-Mark, S. 41

- Deutsche Bundesbank. Monatsbericht Juli 2005. Wechselkurs und Zinsdifferenz: jüngere Entwicklungen seit Einführung des Euro. S. 31. Von: https://www.bundesbank.de

- Barro, Robert; Grilli, Vittorio (1996), Makroökonomie: Europäische Perspektive, München, Wien: Oldenbourg Verlag.

- Baßeler, Ulrich; Heinrich, Jürgen; Utecht, Burkhard (2002), Grundlagen und Probleme der Volkswirtschaft, Stuttgart: Schäffer – Pöschel Verlag.

- Beck, Bernhard (2004), Volkswirtschaft Verstehen, Zürich: vdf Hochschulverlag AG an der ETH Zürich.

- Blanchard, Olivier; Illing, Gerhard (2006), Makroökonomie, München: Pearson Verlag.

- Cezanne, Wolfgang (2002), Allgemeine Volkswirtschaftslehre, München, Wien: Oldenbourg Verlag.

- Claassen, Emil-Maria (1980), Grundlagen der makroökonomischen Theorie, München: Verlag Vahlen.

- Engelkamp, Paul; Sell, Friedrich (2002), Einführung in die Volkswirtschaftslehre, Berlin: Springer Verlag.

- Heine, Michael (2000), Volkswirtschaftslehre: paradigmaorientierte Einführung in die Volkswirtschaftslehre, München, Wien; Oldenbourg Verlag.

- Herrmann, Sabine; Jochem, Axel (2003), Die internationale Integration der Devisenmärkte in den mittel- und osteuropäischen Beitrittsländern: Spekulative Effizienz, Transaktionskosten und Wechselkursprämien, Diskussionspapier: Volkswirtschaftliches Forschungszentrum der Deutschen Bundesbank.

- Krugman, Paul R.; Obstfeld, Maurice (2006), Internationale Wirtschaft, Pearson Verlag.

- Woll, Artur (2002), Wirtschaftslexikon, München, Wien: Oldenbourg Verlag.

Weblinks

- Spahn, Heinz-Peter, Zinsparität, Wechselkurs und Geldpolitik, 5. April 2008 (PDF-Datei; 195 kB)