„Eurokrise“ – Versionsunterschied

| [gesichtete Version] | [gesichtete Version] |

K Revert auf Version von Benutzer:Danny15 (10:31 Uhr, 18. Januar 2012). Grund: bitte keine Aufforderung zu noch mehr Newstickerei in problematische Artikel einfügen. Danke! |

|||

| Zeile 251: | Zeile 251: | ||

Ende November 2008 wurde ein neuerliches Konjunkturpaket von 11 Milliarden Euro, das u. a. öffentliche Aufträge in Höhe von 8 Milliarden Euro vorsah, aufgelegt. Durch Förderung von Infrastrukturprojekten, Förderung der Autoindustrie, sollten in 2009 bis zu 300 000 neue Stellen geschaffen werden.<ref>[http://www.handelsblatt.com/politik/international/spanien-startet-konjunkturprogramm;2099036 Handelsblatt-Online 27. November 2008: Elf Milliarden Euro: Spanien startet Konjunkturprogramm]</ref> |

Ende November 2008 wurde ein neuerliches Konjunkturpaket von 11 Milliarden Euro, das u. a. öffentliche Aufträge in Höhe von 8 Milliarden Euro vorsah, aufgelegt. Durch Förderung von Infrastrukturprojekten, Förderung der Autoindustrie, sollten in 2009 bis zu 300 000 neue Stellen geschaffen werden.<ref>[http://www.handelsblatt.com/politik/international/spanien-startet-konjunkturprogramm;2099036 Handelsblatt-Online 27. November 2008: Elf Milliarden Euro: Spanien startet Konjunkturprogramm]</ref> |

||

Dieses neuerliche Konjunkturpaket war Teil des von der Europäischen Kommission angesichts der Auswirkungen der Finanzkrise in den USA auf die europäische Wirtschaft Ende November vorgeschlagenen und am 11./12. Dezember 2008 vom Europäischen Rat beschlossenen europaweiten Programms zur Ankurbelung der Konjunktur in Höhe von insgesamt rund 200 Milliarden Euro.<ref name="tagesschau.de" /><ref>{{Tagesschau|ID=eukonjunkturpaket102|Beschreibung=Tagesschau 26. November 2008: EU-Kommission stellt Konjunkturpaket vor. Mit 200 Milliarden gegen die Krise|AlteURL=http://www.tagesschau.de/wirtschaft/eukonjunkturpaket102.html}}</ref><ref>[http://www.bundesfinanzministerium.de/nn_78798/DE/BMF__Startseite/Aktuelles/Monatsbericht__des__BMF/2009/04/analysen-und-berichte/b04-eu-konjunkturprogramm/node.html?__nnn=true Bundesfinanzministerium / ohne Datum : Das Europäische Konjunkturprogramm]</ref> |

Dieses neuerliche Konjunkturpaket war Teil des von der Europäischen Kommission angesichts der Auswirkungen der Finanzkrise in den USA auf die europäische Wirtschaft Ende November vorgeschlagenen und am 11./12. Dezember 2008 vom Europäischen Rat beschlossenen europaweiten Programms zur Ankurbelung der Konjunktur in Höhe von insgesamt rund 200 Milliarden Euro.<ref name="tagesschau.de" /><ref>{{Tagesschau|ID=eukonjunkturpaket102|Beschreibung=Tagesschau 26. November 2008: EU-Kommission stellt Konjunkturpaket vor. Mit 200 Milliarden gegen die Krise|AlteURL=http://www.tagesschau.de/wirtschaft/eukonjunkturpaket102.html}}</ref><ref>[http://www.bundesfinanzministerium.de/nn_78798/DE/BMF__Startseite/Aktuelles/Monatsbericht__des__BMF/2009/04/analysen-und-berichte/b04-eu-konjunkturprogramm/node.html?__nnn=true Bundesfinanzministerium / ohne Datum : Das Europäische Konjunkturprogramm]</ref> |

||

Ende Dezember 2008 wurde zusätzlich eine Erhöhung der Renten um 2,4 bis 7,2 Prozent sowie eine Erhöhung des gesetzlichen Mindestlohns um 4 Prozent auf 624 Euro (bei 14 Monatsgehältern) dekretiert.<ref name="FWA 2010, S. 472" /> |

Ende Dezember 2008 wurde zusätzlich eine Erhöhung der Renten um 2,4 bis 7,2 Prozent, sowie eine Erhöhung des gesetzlichen Mindestlohns um 4 Prozent auf 624 Euro (bei 14 Monatsgehältern) dekretiert.<ref name="FWA 2010, S. 472" /> |

||

Am 12. Januar 2009 stellte die Regierung Zapatero schließlich den „Plan E“ (''Plan Español para el Estímulo de la Economía y el Empleo – Spanischer Plan zur Anregung der Wirtschaft und der Beschäftigung'') vor.<ref>[http://www.info-spanischebotschaft.de/d_aktuelles.php?hiddenSeleccionado=6&hiddenArticuloId=18242&hiddenIdioma=ge Spanische Botschaft. Presseinfo ohne DatUm: Neuer Regierungsplan zur Reaktivierung der Wirtschaft – Plan E]</ref><ref>[http://welcome.plane.gob.es/ Informationen der spanischen Regierung zum Plan E (Spanisch/Englisch)]</ref> |

Am 12. Januar 2009 stellte die Regierung Zapatero schließlich den „Plan E“ (''Plan Español para el Estímulo de la Economía y el Empleo – Spanischer Plan zur Anregung der Wirtschaft und der Beschäftigung'') vor.<ref>[http://www.info-spanischebotschaft.de/d_aktuelles.php?hiddenSeleccionado=6&hiddenArticuloId=18242&hiddenIdioma=ge Spanische Botschaft. Presseinfo ohne DatUm: Neuer Regierungsplan zur Reaktivierung der Wirtschaft – Plan E]</ref><ref>[http://welcome.plane.gob.es/ Informationen der spanischen Regierung zum Plan E (Spanisch/Englisch)]</ref> |

||

| Zeile 274: | Zeile 274: | ||

Die Kürzungen und Einsparungen im Einzelnen: Die staatlichen Investitionen sollen 2010 und 2011 um gut 6 Milliarden gekürzt werden. Die Minister sollen eine um 15 Prozent niedrigere Entlohnung erhalten. Die Gehälter der Beschäftigten im Öffentlichen Dienst sollen noch 2010 um 5 Prozent gekürzt werden. 2011 sollen die Gehälter eingefroren werden. 13.000 Stellen sollen im Öffentlichen Dienst gestrichen werden. Die Geburtsprämie von jeweils 2500 Euro soll ab 2011 wegfallen. Die Renten sollen 2011 nicht erhöht werden (Nullrunde), mit Ausnahme der Mindestrenten. Die [[Frühverrentung]] soll erschwert werden. Im Gesundheitswesen sollen niedrigere Preise für Medikamente die Kosten reduzieren. Die Regionalregierungen sollen weitere 1,2 Milliarden Euro an Einsparungen beisteuern. |

Die Kürzungen und Einsparungen im Einzelnen: Die staatlichen Investitionen sollen 2010 und 2011 um gut 6 Milliarden gekürzt werden. Die Minister sollen eine um 15 Prozent niedrigere Entlohnung erhalten. Die Gehälter der Beschäftigten im Öffentlichen Dienst sollen noch 2010 um 5 Prozent gekürzt werden. 2011 sollen die Gehälter eingefroren werden. 13.000 Stellen sollen im Öffentlichen Dienst gestrichen werden. Die Geburtsprämie von jeweils 2500 Euro soll ab 2011 wegfallen. Die Renten sollen 2011 nicht erhöht werden (Nullrunde), mit Ausnahme der Mindestrenten. Die [[Frühverrentung]] soll erschwert werden. Im Gesundheitswesen sollen niedrigere Preise für Medikamente die Kosten reduzieren. Die Regionalregierungen sollen weitere 1,2 Milliarden Euro an Einsparungen beisteuern. |

||

{{lückenhaft|Die Jahre 2010 und 2011 sind vorbei. Hat das mit den geplanten Kürzungen geklappt? --[[Benutzer:Flominator|Flominator]] 14:09, 18. Jan. 2012 (CET)}} |

|||

;Arbeitsmarktreformen |

;Arbeitsmarktreformen |

||

Version vom 18. Januar 2012, 15:21 Uhr

Mit Staatsschuldenkrise im Euroraum (umgangssprachlich auch Euro-Krise) werden Verschuldungskrisen einiger Mitgliedstaaten der Eurozone bezeichnet, die den Zahlungsverpflichtungen aus ihrer Verschuldung ohne dritte Unterstützung nicht mehr nachkommen konnten.[1]

Als Beginn dieser Krise wird der Zeitraum von Oktober 2009 bis April 2010 gesehen, in dem Griechenland nach einer neuen Regierungsbildung das tatsächliche Ausmaß seiner bisher verschleierten Haushaltsdefizite und seines Schuldenstandes offenlegte und dann die EU und IWF um Hilfe bat, um eine Staatsinsolvenz abzuwenden.[2]

Nach Griechenland haben auch Irland und Portugal sowie in geringerem Maße auch Italien und Spanien erhebliche Probleme, am Kapitalmarkt Schulden aufzunehmen und werden genauso zu den Krisenstaaten gezählt.

Durch den IWF sowie den 2010 neu eingerichteten Europäischen Stabilisierungsmechanismus (EFSF) wurden mehrere so genannte Rettungsschirme verabschiedet, die mittels umstrittener politischer Mittel, d.h. Bürgschaften und der Verschaffung neuer Zahlungsmittel zur Aufrechterhaltung der Liquidität eine Staatsinsolvenz in einem der betroffenen Länder bislang verhindert haben. Auch die Europäische Zentralbank intervenierte mehrfach.

Begriff

Kritik an der Bezeichnung „Staatsschuldenkrise“

An der Bezeichnung Staatsschuldenkrise wird, etwa vom gewerkschaftsnahen Wirtschaftsweisen Peter Bofinger, kritisiert, dass sie verschleiere, dass „wir eigentlich eine Krise der Finanzwirtschaft und der Banken haben, weil diese sich in Spekulationen statt in solider Kreditfinanzierung verausgabt haben“.[3] Ähnlich argumentieren die économistes atterrés (Empörte Ökonomen), ein Zusammenschluss zahlreicher französischer Ökonomen, in ihrem Manifest,[4] der Wissenschaftliche Beirat von Attac,[5] Thomas Fricke,[6]Albrecht Müller[7][8], James K. Galbraith[9] und Walter Wittmann[10]. Vereinzelt wird auch von einer „Leistungsbilanzkrise“ gesprochen, da die Krise der Staatshaushalte nicht das eigentliche Problem sei, sondern die Unterschiede in der Wettbewerbsfähigkeit verschiedener Euro-Länder.[11]

Ursachen

Ursachen in den Krisenstaaten

Die Verschuldungskrisen lassen sich einerseits auf - zum Teil sehr unterschiedliche - Ursachen in solchen sich in der Krise befindlichen Eurozonen-Staaten zurückführen, also auf jeweilige Entwicklungen und Verhaltensweisen von Regierungen, Administrationen, Banken, Tarifparteien und sonstigen Institutionen und Personen in diesen Krisenstaaten.

Ursachen in Griechenland, Portugal und Italien

Primär wurden die Staatsschuldenkrisen in Griechenland, Portugal und Italien durch langfristig ineffiziente, überdimensionierte und korrupte Staatsadministrationen verursacht sowie über der Produktivität liegende reale Lohnsteigerungen bei Staatsbediensteten als auch in der Gesamtwirtschaft. Seitdem diese Länder die 'harte' Euro-Währung eingeführt haben, haben die hohen nominellen Lohnsteigerungen auch zu real überdurchschnittlichen Lohnsteigerungen geführt, die nicht durch steigende Produktivität der Volkswirtschaften gedeckt waren. Dadurch nahmen die Wettbewerbsfähigkeiten in besonderen Maße ab sowie die strukturellen Leistungsbilanzdefizite entsprechend zu.

Ursachen in Irland und Spanien

Primär wurden die Staatsschuldenkrisen in Irland und Spanien durch das Platzen von kreditfinanzierten Immobilienblasen verursacht, insbesondere weil dadurch veranlassten Staatsausgaben für nationale Bankenrettungen und Konjunkturprogramme den Staat sehr plötzlich sehr stark belasteten.

Ursachen außerhalb der Krisenstaaten

Für die Verschuldungskrisen lassen sich andererseits auch auf Entwicklungen und Verhaltensweisen außerhalb der Krisenstaaten beschreiben, die nach allgemeiner Auffassung mit ursächlich oder zumindest begünstigend für die Verschuldungskrisen in den betreffenden Staaten sind.

Weltweite Immobilien- und Bankenkrise

Nach dem Platzen der amerikanischen Immobilienblase ab 2007 (Subprime-Krise) und auch Immobilienblasen in anderen Teilen der Welt wurden weltweit viele Banken mit jeweils staatlicher Unterstützung gerettet, nachdem auch eine Bankenkrise der Banken eintrat, die die wirtschaftlich angeschlagenen Eigentümer dieser Immobilien finanziert hatten. Insgesamt wurden dadurch die Konjunkturen der weltweit stark verflochtenen Wirtschaften insgesamt in Mitleidenschaft gezogen.

Für die Krisenstaaten Spanien und Irland waren insbesondere auch dortige nationale Immobilienblasen in großen Umfang geplatzt, auch mit zusätzlichen Folgen der teuren nationalen Bankenrettungen und nationalen wirtschaftlichen Verwerfungen.

Für die Krisenstaaten Griechenland, Portugal und Italien bedeutete auch ohne nationale Immobilienkrise die höhere Risikoaversion der nervösen Finanzmärkte ein Problem, weil diese Länder im Vergleich zur Wirtschaftskraft schon immer mit hohen Verschuldungen arbeiteten und damit übermässig abhängig von den Finanzmärkten waren. In diesem risikoaversen Zustand der globalen Finanzmärkte war die Aufdeckung der über lange Jahre gefälschten Zahlen Griechenlands in 2009 dann eine besondere Eskalation, die das Vertrauen in stark verschuldete Eurozonen-Krisenstaaten insgesamt senkte, also auch deren Zugang zum Finanzmarkt.

Der Sachverständigenrat spricht auch von einer Zwilligskrise, bei der sich Banken und Schuldenkrise gegenseitig verstärken, wobei die Krisen auf die volkswirtschaftliche Produktion durchschlagen und dadurch nochmals verschärfen.[12] Die Staatsschuldenkrise wiederum hat seit Mitte 2011 zu einer sehr angespannten Situation des europäischen Bankensystems geführt.[13] Dazu gilt relativierend zu berücksichtigen, dass auch in finanziell solider wirtschaftenden Eurozonen-Staaten wie Deutschland der Staat sich in Bankenrettungen nach der Subprimekrise engagiert hat, ohne dass dort deswegen Verschuldungskrisen ausgebrochen sind.

Zulassung von multiplen Vertragsbrüchen der Euro-Währungsunion

Automatische Sanktionen gegen Staaten mit übermäßigen Haushaltsdefiziten für die Euro-Währungsunion wurden in den 1990er Jahren diskutiert, aber nicht als Teil der EU-Verträge verabschiedet. Die vertraglich vorgesehenen Sanktionen bei Vertragsverletzungen wie Überschreitung der Verschuldungsgrenzen wurden mit politischen Mehrheiten der EU immer wieder ausgehebelt, so dass Staaten gegen die EU-Verträge relativ widerstandslos über 3 % des BIP Haushaltsdefizit oder 60 % des BIP Staatsverschuldung eingehen konnten ohne Konsequenzen befürchten zu müssen.

Die EU-Institutionen haben trotz frühzeitiger punktueller Warnungen auch die besonders kritischen und langfrisitigen finanziellen Fehlentwicklungen von Staaten wie Griechenland über Jahre hinweg nicht ausreichend erkannt oder thematisiert. Damit haben die EU-Institutionen nicht nur unterstützt, die EU-Verträge inhaltlich auszuhöhlen, sondern einen Zeitverzug für dringend erforderliche gegensteuernde Maßnahmen – egal ob auf nationaler oder EU-Ebene - mit verursacht.

Das im Vertrag von Maastricht festgelegte Verbot der Haftungsübernahme für Schulden (No-Bailout-Klausel) ist von den jeweiligen Politikern damit de facto so ausgehöhlt worden, dass die vertraglich vereinbarte Eigenverantwortung der Eurozonen-Staaten für eine eigene solide Haushalts- und Verschuldungspolitik aktiv untergraben wurde.[14][15]

Obwohl die Bestimmungen des EU-Vertrags einen Bail-out einzelner Staaten verboten, gingen die Finanzmärkte durchaus rational davon aus, dass Politiker der EU eine Nichtintervention im Notfall nicht durchhalten würden, bzw. die Politiker erneut die EU-Verträge brechen würden. Auch dadurch war es Griechenland möglich, relatuv ungestört über ein ganzes Jahrzehnt hinweg eine unsolide Haushaltspolitik zu betreiben[16]

Die Notenbanken mancher Länder wie z.B. den USA, Großbritannien und Japan haben im Rahmen des sogenannten quantitative easing auch eigene Staatsanleihen erworben, um den Staat bei der Finanzierung hoher Staatsdefizite in theoretisch unbegrenzter Höhe zu untersützen. Die Eurozonen-Staaten haben sich gegen diese strittige Methode der Monetarisierung von Staatsdefiziten, die der Kapitalmarkt nicht mehr oder nicht mehr zu erträglichen Bedingungen finanzieren möchte, ausgesprochen und in der Euro-Währungsunion vereinbart, dass die EZB keine Montarisierung etwaiger Staatsdefizite von einzelnen EU-Staaten oder zentraler EU-Institutionen unternehmen darf. Auch diese Vereinbarung der EU-Verträge wurde gebrochen, indem die EZB Anleihen der Krisenstaaten in großem Umfang gekauft hatte.

Der Sachverständigenrat erklärt dazu, dass sich die Eurozonen-Staaten de facto in der Situation eines Landes befinden, das sich in einer Fremdwährung verschuldet hat und sind dadurch sehr stark den Unwägbarkeiten der globalen Finanzmärkte ausgesetzt.[17][18]Dazu gilt relativierend zu berücksichtigen, dass auch finanziell kondervativer wirtschaftenden Eurozonen-Staaten wie Deutschland sich problemlos in Euro als "Fremdwährung" verschulden, ohne dass dort deswegen Verschuldungskrisen ausgebrochen sind.

Verringerter Handlungsspielraum durch 'Euro'-Währungsunion

Mit dem Beitritt zur Euro-Währungsunion haben die Krisenländer grundsätzlich das Instrument einer national unabhängigen 'Währungspolitik' abgegeben. Vor dem Hintergrund, dass der 'Euro' in den EU-Verträgen als 'harte' Währung mit geringer Inflationsrate konzipiert und vereinbart ist, eignet er sich - im Gegensatz zu den von den Krisenländern aufgegebenen 'weichen' und national beeinflussbaren Landeswährungen - nicht mehr, um relativ zur Produktivität zu hohe Lohn- und Preissteigerungen und Haushaltsdefizite in einem Krisenland durch Inflation und Abwertung real wieder zu verwässern.

Damit Eurzonen-Staaten sich gar nicht erst in die Verlegenheit bringen, nach dem Instrument einer 'weichen' Währung in der 'Euro'-Währungsunion rufen zu wollen, waren vertraglich die Konvergenzkriterien und -zeiträume vereinbart worden, die ein Staat erfüllen muss, bevor er der Euro-Währungsunion beitreten darf und erfüllen muss, während er an der Währungsunion teilnimmt.

Jedoch haben Politiker, insbesondere im Fall Griechenlands, diese vertraglichen Regelungen umgangen, ohne dass EU-Institutionen protestierten. Staaten wie Griechenland haben sich mit einer nicht konvergenten Wirtschaft und Politik genau in diese befürchteten Krisenlagen gebracht, die vertraglich ausgeschlossen waren, und stehen nun vor der Herausforderung, die negative Nachfrageeffekte einer starken Haushaltskonsolidierung nicht mehr durch Abwertung der eigenen Währung abfedern zu können.[19]

Unzulängliche Insolvenzregelungen für Staaten- und Banken

Sowohl für Banken, als auch für Staaten gilt auf dem Papier eine No-Bail-out-Klausel, also eine Eigenverantwortlichkeit der Banken und Staaten für deren finanzielle Entwicklung. Nachdem sowohl Banken als auch Staaten ohne die ausreichende Hinterlegung von Sicherheiten hohe Kreditsummen aufnehmen konnten, wären bei einer Insolvenz die Folgen für die ungesicherten Gläubiger erheblich, einschließlich Systemrisiken auch für den ganzen Wirtschaftsraum. Dieses Wissen führte zu einem ausgeprägten "Moral Hazard"-Verhalten (in diesem Fall auch "Gewinne privatisieren, Verluste sozialisieren" genannt) der Banken und Staaten. Nach allgemeiner Auffassung antizipieren Banken und Staaten sowie deren ungesicherte Gläubiger teilweise diese Inkonsistenz der Politik - also einen gesetzlichen oder vertraglichen No-Bail-Out-Regelung zu unterliegen, aber dann trotzdem im Krisenfall einen Bail-Out durchzuführen. Dadurch messen die Gläubiger den Anleihen von Banken und Staaten ein geringeres Risiko bei, als es die Sicherheitenlage und Wirtschaftkraft dieser Banken und Staaten erlauben würde, wenn die Politiker sich an die No-Bail-Out-Regelung halten würden.

Obwohl ab einem gewissen Zeitpunkt einer Zwillingskrise die Inanspruchnahme von IWF–Krediten bei Verlust staatlicher Souveränität in der Haushalts- und Wirtschaftspolitik gegenüber den Auswirkungen der Zwillingskrise das geringere Übel ist, vermeiden Regierungen eine solche „Bankrotterklärung“ so lange wie möglich, da eine solche Situation fast immer zu einem Regierungswechsel führt. Aufgrund des fehlenden institutionellen Insolvenz- und Sicherheitenrechts für Staaten ist es dem Finanzmarkt nicht möglich adäquate Risikoprämien zu kalkulieren. Der Sachverständigenrat geht von einem Fall des unvermeidlichen Marktversagens aus mit der Folge, dass die Zinsaufschläge von Ländern über einen langen Zeitraum sehr niedrig ausfallen und dann unvermittelt sprunghaft ansteigen. Dies kann sich auch bei illiquiden aber durchaus solventen Schuldnern zu einer selbsterfüllenden Krise auswirken.[20]

Ungleichgewichte in der Euro-Zone

Länder wie Deutschland haben ihre Konkurrenzfähigkeit kontinuierlich gesteigert. Durch stetige Aufwertungen der DM wurden hierzu gegenläufig Importe verbilligt und Exporte verteuert, was die Konkurrenzfähigkeit senkte. Die Inflation war dadurch in Deutschland sehr niedrig. Die Zinsen für DM-Schulden (insbesondere Staatsanleihen) waren dadurch ebenfalls niedrig.[21] Die südlichen Länder hingegen haben traditionell eine höhere Inflation. Diese Länder erhöhten ihre Konkurrenzfähigkeit durch stetige Währungsabwertungen. Die Zinsen für Kredite (insbesondere Staatsanleihen) waren entsprechend höher.[22] Mit Einführung des Euro änderte sich an dieser Grundsituation nichts. Die Nordländer behielten die traditionell niedrige Preisentwicklung bei. Die Südländer behielten die traditionelle Inflationsantizipation bei, was zu einer höheren Preisentwicklung führte. Durch die einheitliche Währung ist der Ausgleich der unterschiedlichen Geldwertentwicklungen in den Nord- und Südländern nicht mehr möglich.[23] Gerade für Deutschland ergab sich durch die Währungsunion Vorteile, da die Konkurrenzfähigkeit nicht mehr durch DM-Aufwertungen verringert wurde,[24][25] wobei deutsche Konsumenten aber auch nicht mehr von sinkenden Importpreisen profitieren.

Aufgrund der Einführung des Euro sanken die Zinsen der Südländer auf das deutsche Niveau, nicht zuletzt, weil eine fehlerhafte Regulierung die falsche Erwartung geschaffen hatte, dass innerhalb des Euro-Raums generell ein niedriges Anlagerisiko bestand. Aufgrund der niedrigen Zinsen ließen sich staatliche und private Akteure in einigen Südländern zu einer übermäßigen Kreditaufnahme verleiten, die einen künstlichen, kreditfinanzierten Wirtschaftsboom auslöste. Dieser ließ die Preise und Löhne viel schneller als in den anderen Euroländern ansteigen, was die Importe erhöhte und die Exporte dämpfte. Es bildete sich eine Wirtschaftsblase. Durch das Platzen der Wirtschaftsblase in den Krisenländern stürzte die Europäische Währungsunion in eine Strukturkrise.[26]

Aufgrund der (zwangsläufig) einheitlichen Zinspolitik der Europäische Zentralbank konnte die konjunkturelle Überhitzung u.a. in Spanien, Griechenland und Irland länger andauern, als dies bei einer nationalstaatlichen Geldpolitik möglich gewesen wäre.[27]

Entwicklung der Verschuldungskrise und Maßnahmen in den einzelnen Ländern

Überblick

Verschuldungs- und Haushaltslage der meistbetroffenen Staaten

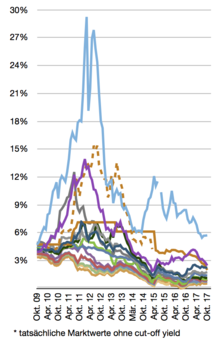

Die Staatsverschuldung lag 2009/2010 in Italien bei 1.757 Milliarden Euro, in Spanien bei 569 Milliarden Euro, in Griechenland bei 271 Milliarden Euro, in Portugal bei 126 Milliarden Euro und in Irland bei 180 Milliarden Euro. Die Prämien für eine Absicherung gegen den Ausfall von Staatsanleihen (d. h. die sog. Credit Default Swap-Spreads oder CDS-Spreads) insbesondere von Griechenland, aber auch von Portugal, sind bis Ende 2011 stark angestiegen (siehe Graphik rechts).[28]

| Staatsverschuldung der meistbetroffenen Staaten und der EU in Prozent des BIP – Maastrichtkriterium ist höchstens 60 Prozent. [29] |

2005 | 2008 | 2009 | 2010 |

|---|---|---|---|---|

| 101,2 % | 113,0 % | 129,3 % | 144,9 % | |

| 27,2 % | 44,3 % | 65,2 % | 94,9 % | |

| 105,4 % | 105,8 % | 115,5 % | 118,4 % | |

| 62,8 % | 71,6 % | 83,0 % | 93,3 % | |

| 43,0 % | 40,1 % | 53,8 % | 61,0 % | |

| 62,8 % | 62,5 % | 74,7 % | 80,3 % |

| Öffentlicher Haushaltssaldo in Prozent des BIP – Maastrichtkriteriumsuntergrenze ist −3 Prozent. [29] |

2005 | 2008 | 2009 | 2010 |

|---|---|---|---|---|

| −5,5 % | −9,8 % | −15,8 % | −10,6 % | |

| 1,7 % | −7,3 % | −14,2 % | −31,3 % | |

| −4,4 % | −2,7 % | −5,4 % | −4,6 % | |

| −5,9 % | −3,6 % | −10,1 % | −9,8 % | |

| 1,3 % | −4,5 % | −11,2 % | −9,3 % | |

| −2,5 % | −2,4 % | −6,9 % | −6,6 % |

-

Finanzierungssaldo des Staates in Prozent des Bruttoinlandsprodukts. Nach Ameco-Daten.

-

2008 – Staatlicher Schuldenstand, brutto, für meistbetroffene Staaten und andere Länder, in % des Bruttoinlandsprodukts.

Nach Ameco-Daten. -

Beschäftigungs-entwicklung 2000 bis 2008, 2000 = 100 %.

Nach Ameco-Daten. -

Zinsen der meistbetroffenen Staaten für zehnjährige Staatsanleihen in Prozent; zum Vergleich: Deutschland (Stand: 18. Februar 2010)[30]

Italien und Spanien müssen 2012 ein enormes Volumen an aufgenommenen Staatsanleihen zurückzahlen. Italien hat nach Berechnungen der DZ Bank einen Kapitalbedarf – die Jahre 2012 bis 2014 zusammengerechnet – von insgesamt 956 Milliarden Euro, Spanien von 453 Milliarden Euro.[31]

Ratings

Parallel zur Entwicklung der Schuldenkrise stuften die Ratingagenturen die Kreditwürdigkeit der betroffenen Staaten mehrfach herab.

Die erste Herabstufung Griechenlands erfolgte im Dezember 2009 und bereits im Juni 2010 war kein Investment-Grade-Rating mehr gegeben. Irland, das bis Juli 2009 noch ein Aaa-Rating hatte, wird seit Juli 2011 nicht mehr als Investment-Grade bewertet. Ebenfalls im Juli 2011 verlor Portugal sein Investment-Grade-Rating. Spanien verlor zwar im Juni 2010 sein Aaa-Rating, hat aber mit A1 nach wie vor Investment-Grade, ebenso wie Italien, das auf A2 herabgestuft wurde. (Ratings von Moody’s)

Ende 2011 bewertet Moody's die Euro-Staaten Griechenland (Ca), Portugal (Ba2) und Irland (Ba1) nicht mehr als Investment-Grade.

Sechs Staaten der Eurozone, die nicht von einer Verschuldungskrise betroffen sind (Deutschland, Finnland, Frankreich, Luxemburg, Niederlande, Österreich), verfügten mit Triple-A zunächst weiterhin über das bestmögliche Rating. Am 13. Januar 2012 wurden allerdings auch Frankreich und Österreich von Standard and Poor's auf die Note AA+ herabgestuft, womit lediglich vier Staaten der Eurozone mit der Bestnote übrig bleiben.[32]

Entwicklung in einzelnen Ländern

Griechenland

Griechenland ist das einzige Land in Europa, dass seit Einführung des Euros jedes Jahr mit der Neuverschuldung über dem maximal zulässigen Wert von 3 % lag.[33] Die Probleme Griechenlands und das Ausmaß der Verschuldung kamen erst durch den Regierungswechsel im Herbst 2009 zu Tage. Im Jahr 2010 hätte Griechenland etwa 50 Milliarden Euro Schulden umfinanzieren müssen.

- EU-Notfallplan

Am 25. März 2010 beschlossen die Länder der Eurozone einen Notfallplan für das vom Staatsbankrott bedrohte Griechenland. Zuvor hatte die deutsche Bundeskanzlerin Merkel gefordert, durch Vertragsänderungen chronische Schulden-Sünder härter zu bestrafen. Nicolas Sarkozy (Präsident Frankreichs 2010) und Gordon Brown (Premierminister des United Kingdom 2010) wollten die dazu nötige Veränderung der EU-Verträge jedoch nicht mittragen.[34]

Der Notfallplan von 2010 sah vor, dass zuerst bilaterale, freiwillige Kredite der Länder der Eurozone Griechenland helfen sollten. An zweiter Stelle kamen die Kredite vom Internationalen Währungsfonds. Das Verhältnis sollte zwei Drittel (Eurozone-Länder) zu ein Drittel (IWF) betragen.

Die Euro-Länder trugen 80 Milliarden Euro, während der Internationale Währungsfonds (IWF) einen Kredit von 26 Milliarden SZR (etwa 30 Milliarden Euro) vergeben wollte.[35]

Griechenland war zu dieser Zeit mit über 300 Milliarden Euro verschuldet.

Am 29. März 2010, beauftragte Griechenland ein Bankenkonsortium damit, eine neue siebenjährige Staatsanleihe auszugeben. Der griechische Wirtschaftswissenschaftler Gikas Hardouvelis begrüßt, dass direkt nach dem EU-Notfallplan Griechenland vom Finanzmarkt Geld aufnimmt: „Die griechische Regierung muss den Markt testen, und es ist gut, dass sie das gleich nach der EU-Einigung auf einen Notfallplan aus der Vorwoche getan hat.“[36]

Die Rating-Herabstufungen griechischer Schuldentitel stellten ein Problem dar, da von der Europäischen Zentralbank (EZB) nur Staatsanleihen mit einer befriedigenden Bonitätsbewertung als Sicherheit für Ausleihung an Banken der Euro-Zone angenommen wurden. Die EZB beschloss am 3. Mai 2010 eine „beispiellose Ausnahmeregelung“. Demnach erkennt sie nun grundsätzlich auch griechische Staatsanleihen mit einer „Ramschbewertung“ als Sicherheit an.[37]

Es hieß, die Europäische Zentralbank habe „in dieser Situation ein Tabu gebrochen“, als sie erstmals in ihrer Geschichte auch griechische Staatsanleihen ankaufte.[38][39]

Irland

Im Zusammenhang mit der Weltwirtschaftskrise platzte die Immobilienblase Irlands und in Irland trat als eines der ersten Industrieländer bereits im dritten Quartal 2007 eine Rezession ein. Im vierten Quartal 2008 brach die Wirtschaft um 8 % ein. Im Jahr 2009 schrumpfte die Wirtschaft erneut um 7 bis 8 %.[40]

War bisher noch Vollbeschäftigung in Irland gegeben, steigen nun die Arbeitslosenzahlen so, dass sich Irland erneut zum Auswanderungsland entwickelt.[41]

Aufgrund der irischen Finanz- und Bankenkrise (insbesondere der Anglo Irish Bank) bat Ministerpräsident Brian Cowen am 21. November 2010 die Europäische Union und den IWF um Hilfe.

Auf einem Sondertreffen der Euro-Gruppe- und EU-Finanzminister am 27./28. November in Brüssel wurde beschlossen, Irland Kredithilfen in Höhe von insgesamt 85 Mrd. Euro über einen Zeitraum von 36 Monaten zu gewähren. Hierfür muss Irland Zinsen in Höhe von 5,83 Prozent (p. a.) zahlen. Von dieser Gesamtsumme übernimmt Irland selbst 17,5 Milliarden Euro (u. a. durch Rückgriff auf Irlands nationalen Rentenreservefonds – National Pension Reserve Fund/NPRF), wodurch der Umfang der externen Hilfe auf 67,5 Milliarden Euro reduziert werden konnte.[42]

Die Aufteilung (der 67,5 Milliarden Euro): 22,5 Milliarden Euro kamen vom Internationalen Währungsfonds (IWF), 22,5 Milliarden Euro steuerte das Gemeinschaftsinstrument EFSM (European Financial Stability Mechanism) bei, 17,5 Milliarden Euro kamen ergänzend vom EFSF (European Financial Stability Fund). Hinzu traten bilaterale Kredite von Großbritannien, Schweden und Dänemark (Großbritannien, Schweden und Dänemark gehören zwar nicht der Euro-Zone an, sie beteiligten sich aber an der Hilfe, weil ihre Banken ebenfalls stark in Irland engagiert waren und nun vom Euro-Rettungsschirm profitierten): Großbritannien gewährte 3,8 Milliarden Euro, Schweden 598 Millionen und Dänemark 393 Millionen.[42][43][44] Deutschland war nach den Worten von Bundesfinanzminister Wolfgang Schäuble an der Finanzhilfe mit rund 6,1 Milliarden Euro Bürgschaften beteiligt. Eine direkte Zahlung Deutschlands erfolgte nicht.[45]

Die Kredite sollen in Raten fließen, wobei in vierteljährlichen Abständen von EU und IWF überprüft werden soll, ob Irland die von den Kreditgebern durchgesetzten Spar- und Rekonstruktionsauflagen auch einhält.[43]

Die Mittel des Rettungspakets sind weitgehend bereits verplant: 50 Milliarden Euro sollen zur Stützung des irischen Staatshaushalts verwendet werden. 35 Milliarden Euro sollen zur weiteren Stabilisierung des irischen Bankensystems eingesetzt werden.[45]

Bei den Verhandlungen konnte sich die irische Regierung in einem Punkt durchsetzen: Die in Irland bei vergleichsweise niedrigen 12,5 Prozent liegende Körperschaftssteuer wird nicht erhöht. Darüber hinaus wurde Irland ein zusätzliches Jahr zugestanden, um sein Budgetdefizit wieder unter die in den Euro-Stabilitätskriterien festgeschriebene Grenze von 3 Prozent des BIP zurückzufahren. Im Gegenzug für die gewährten Hilfen hatte Irland sich bereits zu einem strikten Sparkurs verpflichtet, um auf diese Weise seine Staatsfinanzen wieder in Ordnung zu bringen. Innerhalb der nächsten vier Jahre sollen Konsolidierungsmaßnahmen im Umfang von insgesamt 15 Milliarden Euro realisiert werden (10 Mrd. Euro Ausgabenkürzungen, 5 Mrd. Euro Einnahme-/Steuererhöhungen), 40 Prozent davon bereits im Jahr 2011.[45][46]

Laut IWF-Berechnungen wird es Irland gelingen, sein Rekorddefizit von 32 Prozent des Bruttoinlandsproduktes aus dem Jahr 2010 auf weniger als 10,5 Prozent in diesem Jahr zu drücken.[47]

Italien

Die italienische Staatsverschuldungsquote ist nach der Griechenlands die zweithöchste im Euroraum. Laut Unicredit waren 2009 oder Anfang 2010 nur 42 % der italienischen Staatsschulden im Besitz ausländischer Gläubiger, während etwa 77 % der griechischen Staatsschulden im Ausland waren.[48]

Am 2. Dezember 2009 stellte die Europäische Kommission fest, dass Italien ein 'excessive deficit' gemäß Art.104.6/126.6 hat.[49]

Ende Mai 2010 beschloss das italienische Parlament ein Sparpaket in Höhe von 24 Milliarden Euro Dadurch sollte das Defizit bis 2012 unter die Grenze von drei Prozent gesenkt werden. Am 14. September 2011 wurden weitere Sparmaßnahmen vom italienischen Parlament gebilligt. Sie bezwecken Einsparungen von rund 54 Milliarden Euro und beinhalten unter anderem die Erhöhung der Mehrwertsteuer um einen Prozentpunkt auf 21 Prozent. Des Weiteren wurde nach deutschem Vorbild eine Schuldenbremse beschlossen, Ziel sei ein ausgeglichener Haushalt bis 2013.[50]

Auf dem G-20-Gipfel im Oktober 2011 in Cannes bat Italien den IWF, als vertrauensbildende Maßnahme für die Finanzmärkte Experten nach Rom zu entsenden, die die italienischen Sparbemühungen beobachten.

Am 16. November 2011 wurde Mario Monti neuer Ministerpräsident sowie Wirtschafts- und Finanzminister Italiens. Sein Kabinett besteht ausschließlich aus parteilosen Ministern.

In der letzten Woche des Jahres 2011 begab Italien mittels Auktion neue 10-jährige Staatsanleihen in Höhe von etwa 7 Milliarden Euro. Für die zehnjährigen Papiere musste Italien einen Zins von 6,98 Prozent bieten. Bei der vorangehenden vergleichbaren Auktion im November waren es 7,56 Prozent gewesen. Bei dreijährigen Anleihen fiel der Zins deutlich, nämlich von 7,89 auf 5,62 Prozent. Italien braucht 2012 440 Milliarden Euro, um alte Kredite abzulösen, Zinsen zu zahlen und die Haushaltslücke zu schließen; darum wird die Entwicklung der Zinssätze von vielen aufmerksam beobachtet.[51]

Portugal

Am 26. März 2010 hat das Parlament Portugals über eine Unterstützungserklärung für das umstrittene „Stabilitäts- und Wachstumsprogramm“ der Sozialistischen Partei von Ministerpräsident José Sócrates abgestimmt.[52]

Das Rekord-Haushaltsdefizit Portugals 2010 soll damit von 9,3 % bis 2013 auf 2,8 Prozent gesenkt werden. Die Steuern sollen erhöht, Ausgaben gekürzt, Gehälter im öffentlichen Dienst eingefroren und diese Gehälter von 2011 an teilweise der Inflation angepasst werden.[52]

Nachdem die Kreditwürdigkeit Portugals durch die Rating-Agentur Standard & Poor’s herabgestuft wurde, beklagte Fernando Teixeira dos Santos, Portugals Finanzminister, einen „Angriff der Märkte“. Er kündigte im April 2010 ein Sparpaket an.[53] Die Risikoaufschläge für Staatsanleihen Portugals sind nach Griechenland die höchsten in der Euro-Zone.[54][55]

Nach einer im Parlament gescheiterten Abstimmung über das Sparpaket seiner Regierung reichte Ministerpräsident José Sócrates am 23. März 2011 sein Rücktrittsgesuch ein.[56] Unmittelbar als Reaktion darauf senkte Standard & Poor’s am 25. März 2011 erneut ihre Bonitätsnote für das Land von A− auf BBB[57] und nur wenige Tage später auf BBB−.[58] Moody’s folgte mit einer Senkung von A3 auf BAA1 am 5. April 2011.[59]

Am 6. April 2011 gab der Premierminister Portugals bekannt, dass das Land Finanzhilfen der Europäischen Union annehmen werde.[60] Am 20. Mai 2011 teilte der Internationale Währungsfonds mit, dass er Portugal Hilfen in Höhe von 26 Milliarden Euro zur Verfügung stellen wird. Das entspricht einem Drittel des über eine Laufzeit von drei Jahren insgesamt 78 Milliarden Euro umfassenden Hilfspaketes, auf das sich Europäische Union und IWF zusammen mit der portugiesischen Regierung geeinigt hatten. Als Gegenleistung hatte Portugal zusätzliche Sparmaßnahmen zugesagt.[61][62]

Nachdem sich abzeichnete, dass Portugal die für 2011 geplante Reduktion des Haushaltsdefizits auf 5,9 Prozent erreichen wird, hat sich die finanzpolitische Lage des Landes deutlich entspannt.[47]

Mitte November besuchte ein von EU, EZB und IWF entsandtes Team Lissabon („quarterly review of Portugal’s economic program“) und inspizierte Portugals Wirtschaftsprogramm[63]; ebenso im August 2011.[64]

Spanien

- Platzen der Immobilienblase

Zwischen 1996 und 2006 befand sich der spanische Immobilienmarkt in einer Expansionsphase mit stark steigenden Preisen. Diese Entwicklung ließ den Anteil des Bau- und Immobiliensektors bis auf rund 18 Prozent des spanischen BIP (2007) anschwellen, und dieser Wirtschaftssektor war es auch, der maßgeblich zu dem über dem EU-Durchschnitt liegenden Wirtschaftswachstum beitrug. Es bildete sich allerdings eine sogenannte Immobilienblase.[65][66]

Im Jahr 2007, zeitgleich mit dem Beginn der weltweite Finanzmarktkrise, platzte auch die spanische Immobilienblase.[67][68][69] Die spanische Wirtschaft geriet in eine Rezession, der Immobilien-Crash drohte die gesamte Wirtschaft zu ruinieren.[70]

- Konjunkturprogramme

Der Konjunkturabschwung mit rasch ansteigender Arbeitslosigkeit[71][72][73] veranlasste die spanische Regierung ab Anfang 2008 mit mehreren milliardenschweren Konjunkturprogrammen gegenzusteuern.

Im April 2008 startete die in den Parlamentswahlen vom 9. März 2008 wiedergewählte Regierung Zapatero ein Programm, das für 2008 und 2009 Konjunkturimpulse für die Wirtschaft von insgesamt rund 18 Milliarden Euro vorsah. Das Programm umfasste u. a. Steuerrückzahlungen an Geringverdiener und Rentner in Höhe von 400 Euro. Der Mindestlohn sollte erhöht werden. Die Vermögenssteuer sollte 2009 abgeschafft werden. Weitere Investitionen sollten für die Verbesserung der Infrastruktur getätigt werden und in den sozialen Wohnungsbau fließen.[74][75]

Im August 2008 verabschiedete die spanische Regierung ein weiteres Konjunkturpaket, das für 2009 und 2010 Ausgaben von 20 Milliarden Euro vorsah. Das Geld sollte in den sozialen Wohnungsbau fließen sowie mittleren und kleinen Unternehmen aus Liquiditätsengpässen helfen.[76][77] Am 3. November 2008 wurde für Rentner, Arbeitslose und Selbstständige ohne Einkünfte ein zweijähriger Aufschub für 50 Prozent ihrer Hypothekenzahlungen dekretiert.[78]

Ende November 2008 wurde ein neuerliches Konjunkturpaket von 11 Milliarden Euro, das u. a. öffentliche Aufträge in Höhe von 8 Milliarden Euro vorsah, aufgelegt. Durch Förderung von Infrastrukturprojekten, Förderung der Autoindustrie, sollten in 2009 bis zu 300 000 neue Stellen geschaffen werden.[79] Dieses neuerliche Konjunkturpaket war Teil des von der Europäischen Kommission angesichts der Auswirkungen der Finanzkrise in den USA auf die europäische Wirtschaft Ende November vorgeschlagenen und am 11./12. Dezember 2008 vom Europäischen Rat beschlossenen europaweiten Programms zur Ankurbelung der Konjunktur in Höhe von insgesamt rund 200 Milliarden Euro.[74][80][81] Ende Dezember 2008 wurde zusätzlich eine Erhöhung der Renten um 2,4 bis 7,2 Prozent, sowie eine Erhöhung des gesetzlichen Mindestlohns um 4 Prozent auf 624 Euro (bei 14 Monatsgehältern) dekretiert.[78]

Am 12. Januar 2009 stellte die Regierung Zapatero schließlich den „Plan E“ (Plan Español para el Estímulo de la Economía y el Empleo – Spanischer Plan zur Anregung der Wirtschaft und der Beschäftigung) vor.[82][83] „Plan E“ bündelte über 80 zum Teil schon vorher für 2008/2009 geplante Einzelmaßnahmen im Gesamtwert von über 70 Milliarden Euro. Nach Angaben der EU stellte die Gesamtheit der Projekte das größte Konjunkturprogramm innerhalb der EU dar.

All diese Programme beseitigten zwar nicht die strukturellen Probleme der spanischen Wirtschaft, konnten aber zumindest verhindern, dass die Arbeitslosigkeit noch dramatischer anstieg.[84]

Die vermehrten staatlichen Investitionen für die verschiedenen Stabilisierungsprogramme bei gleichzeitig zunehmender Inanspruchnahme von Sozialleistungen belasteten den Staatshaushalt und führten zu einer Vergrößerung des Haushaltsdefizits. Die Regierung sah sich gezwungen, neue Schulden in Höhe von über 220 Milliarden Euro aufzunehmen. Die EU-Kommission leitete auf Grund dieser Entwicklung ein Defizitverfahren gegen Spanien ein.[85]

- Einsparungen/Kürzungen

Im Juni 2009 kündigte die spanische Wirtschafts- und Finanzministerin Elena Salgado einschneidende Kürzungen für die Staatsausgaben 2010 an.[86] Im September 2009 wurden die ersten konkreten Maßnahmen, die man ergreifen wollte, bekannt gegeben:

- Die Mehrwertsteuer ab Juli 2010 von 16 auf 18 Prozent anzuheben.[87]

- Die Kapitalertragsteuer für Gewinne von mehr als 6.000 Euro von 18 Prozent auf 21 Prozent zu erhöhen;

- Insgesamt sollte der Staat so 11 Milliarden Mehreinnahmen haben. Zudem sollten im Staatshaushalt die Ausgaben – verglichen zu 2009 – um 3,9 Prozent gekürzt werden.[88]

Ende Januar 2010 legte Madrid dann ein beispielloses Sparpaket für die kommenden drei Jahre vor – „Eine Rosskur mit den größten sozialen Einschnitten seit dem Ende der Franco-Diktatur“.[89] Mit Haushaltskürzungen von 50 Mrd. Euro und Steuererhöhungen sollte das Budgetdefizit Spaniens, das zuletzt bei 11,2 Prozent des BIP lag, noch 2010 auf 9,3 Prozent, 2011 auf 6 Prozent gesenkt werden. 2013 sollte dann der EU-Grenzwert von 3 Prozent wieder einhalten werden.[84][90][91][92][93]

Im Mai 2010 kündigte das Kabinett Zapatero weitere – zusätzliche – Einsparungen von 15 Milliarden Euro bis 2011 an. Die Maßnahmen sollten auf bereits geplante Einsparungen von 50 Milliarden draufgesattelt werden. (Somit: In drei Jahren insgesamt 65 Milliarden Euro).[94] Am 27. Mai 2010 wurde dieses neuerliche Ausgabenkürzungspaket mit hauchdünner Mehrheit (1 Stimme) vom spanischen Parlament verabschiedet.[90][94]

Die Kürzungen und Einsparungen im Einzelnen: Die staatlichen Investitionen sollen 2010 und 2011 um gut 6 Milliarden gekürzt werden. Die Minister sollen eine um 15 Prozent niedrigere Entlohnung erhalten. Die Gehälter der Beschäftigten im Öffentlichen Dienst sollen noch 2010 um 5 Prozent gekürzt werden. 2011 sollen die Gehälter eingefroren werden. 13.000 Stellen sollen im Öffentlichen Dienst gestrichen werden. Die Geburtsprämie von jeweils 2500 Euro soll ab 2011 wegfallen. Die Renten sollen 2011 nicht erhöht werden (Nullrunde), mit Ausnahme der Mindestrenten. Die Frühverrentung soll erschwert werden. Im Gesundheitswesen sollen niedrigere Preise für Medikamente die Kosten reduzieren. Die Regionalregierungen sollen weitere 1,2 Milliarden Euro an Einsparungen beisteuern.

- Arbeitsmarktreformen

Von Europäischer Kommission und Internationalem Währungsfonds (IWF) zu einer stärkeren Flexibilisierung der starren Arbeitsregelungen gedrängt, setzte die Minderheitsregierung Zapatero in diesem Bereich eine Reform durch.[95]

Mit der Reform wurde der Kündigungsschutz gelockert, um so Anreize für mehr unbefristete Arbeitsverträge zu schaffen. Spanien liegt bisher mit 25 Prozent Zeitverträgen mit an der Spitze der EU.[96][97] Nach dem Vorbild des deutsche Systems der Kurzarbeit sieht das Gesetz die Möglichkeit vor, dass in wirtschaftlich schwierigen Zeiten Unternehmen die Arbeitszeit und entsprechend auch die Entlohnung modifizieren dürfen. Firmen, die Jugendliche anstellen und ausbilden, sollen Steuervergünstigungen erhalten. Durch staatliche Zuschüsse zum Sozialversicherungsbeitrag sollen Unternehmen dazu animiert werden insbesondere Langzeitarbeitslosen und arbeitslosen Jugendlichen wieder Beschäftigung zu geben.

Die spanischen Gewerkschaften lehnen die Reform kategorisch ab.[98]

Zurzeit hat Spanien die höchste Arbeitslosigkeit in der EU – die Quote liegt doppelt so hoch wie der EU-Durchschnitt. Die Arbeitslosenquote lag 2009 bei 18 %, 2010 bei 20 %, Jugendliche waren sogar zu 40 % arbeitslos.

Laut IWF wird Spanien damit sein erklärtes Ziel, das Budgetdefizit 2011 auf 6,0 (2010: 9,2) Prozent des BIP zu senken, erreichen.[47]

EU-Maßnahmen

Politische Entscheidungsträger, insbesondere der EU und der Staaten der Eurozone, haben verschiedene Maßnahmen diskutiert und teilweise schon umgesetzt, um sowohl die Symptome der Staatsschuldenkrisen abzuschwächen als auch den Ursachen entgegenzuwirken.

Defizitverfahren

Wegen Verstoß gegen die Maastrichtkriterien kündigte im Februar 2009 die EU-Kommission die Einleitung von Defizitverfahren gegen Griechenland und vier weitere Euro-Länder (Frankreich,[99] Spanien, Irland, und Malta), sowie das Nicht-Euro-Land Lettland an. Inzwischen haben infolge der weltweiten Finanzkrise 20 der 27 EU-Mitgliedsstaaten die Kriterien des Stabilitäts- und Wachstumspaktes nicht mehr erfüllt.[100] 2010 hatten nur Estland (+0,1 %), Luxemburg (−1,7 %), Finnland (−2,5 %), Dänemark (−2,7 %) und Schweden (0,0 %) einen öffentlichen Haushaltssaldo, der besser war als der gemäß Kriterien des Stabilitäts- und Wachstumspaktes zugelassene Wert von −3 % des Bruttoinlandsprodukts.[101]

„Euro-Rettungsschirm“

Der Euro-Rettungsschirm (EFSF) ist eine vorläufige Maßnahme, um Notkredite an die Staaten der Eurozone zu geben, die aufgrund ihrer bestehenden hohen Verschuldung und/oder hohen Haushaltsdefizite selbst keine Kredite mehr erhalten oder Kredite nur noch zu sehr teuren Konditionen aufnehmen können. Es ist geplant, den europäischen Stabilitätsmechanismus in dauerhafte Maßnahmen umzugestalten.

Im Einzelnen:

In einer Sondersitzung des Europäischen Rats in Brüssel in der Nacht vom 9. auf den 10. Mai 2010[102] wurden Maßnahmen zur Verteidigung des Euro gegen die Spekulation an den Finanzmärkten beschlossen.[103] Es wurde ein „Stabilisierungsmechanismus“ entwickelt, der in Form einer Zweckgesellschaft realisiert wird. Die Staaten der Eurozone wollen gemeinsam und kreditfinanziert die südeuropäischen Staatshaushalte stützen.[103] Bundeskanzlerin Merkel konnte sich bei den Verhandlungen mit den deutschen Vorstellungen zur Stabilität des Euro nicht durchsetzen. So schlug sie eine geordnete Insolvenz vor, trug jedoch die Beschlüsse mit.[103] Die nun anstehenden Maßnahmen würden auf Art. 122 AEU-Vertrag gestützt,[104] demzufolge der Rat „auf Vorschlag der Kommission unbeschadet der sonstigen in den Verträgen vorgesehenen Verfahren im Geiste der Solidarität zwischen den Mitgliedstaaten über die der Wirtschaftslage angemessenen Maßnahmen beschließen“ und einem Mitgliedstaat der „aufgrund von Naturkatastrophen oder außergewöhnlichen Ereignissen, die sich seiner Kontrolle entziehen, von Schwierigkeiten betroffen oder von gravierenden Schwierigkeiten ernstlich bedroht“ ist, „unter bestimmten Bedingungen einen finanziellen Beistand der Union“ gewähren kann.

In der darauf folgenden Nacht wurden bei einem weiteren Sondergipfel der EU-Finanzminister weitere Beschlüsse zu den Einzelheiten gefasst. Für das Inkrafttreten des Stabilisierungsmechanismus mussten jedoch noch entsprechende Gesetze in den einzelnen Euro-Ländern verabschiedet werden. Dies wurde zunächst von der Slowakei blockiert, wo der Rettungsschirm Wahlkampfthema für die Parlamentswahl am 12. Juni 2010 wurde. Am 16. Juli gab jedoch auch die neue slowakische Regierung unter Iveta Radičová grünes Licht für den Rettungsschirm.[105]

Am 16. Dezember 2010 haben sich die 27 Staats- und Regierungschefs der EU darauf geeinigt, einen dauerhaften Euro-Krisenmechanismus im AEU-Vertrag zu verankern.[106] Zwei Sätze werden dem Lissabon-Vertrag hinzugefügt: Ratspräsident Herman van Rompuy erklärte dazu: „Die Mitgliedsstaaten, deren Währung der Euro ist, werden einen Stabilitätsmechanismus einführen, der aktiviert wird, falls das unerlässlich für die Stabilität der Eurozone als Ganzes ist. Die unter diesem Mechanismus angeforderte Finanzhilfe wird unter strengen Bedingungen gewährt.” Als Alternative wurden gemeinsame EU-Anleihen, die Eurobonds, diskutiert, aber von Angela Merkel und Nicolas Sarkozy abgelehnt.[107]

Erstmals in ihrer Geschichte erwarben EZB und nationale Zentralbanken griechische Staatsanleihen.[39] Es hieß, die Europäische Zentralbank habe „in dieser Situation ein Tabu gebrochen“.[38]

Verletzung der Nichtbeistandsklausel

Die EU-Rettungsschirme sind umstritten, weil die Nichtbeistands-Klausel der Europäischen Wirtschafts- und Währungsunion (EWWU), des Art. 125 AEU-Vertrag die Haftung der Europäischen Union sowie der Mitgliedstaaten für Verbindlichkeiten anderer Mitgliedstaaten ausschließt. Nach aktueller Deutung schließt diese Klausel jedoch nur eine automatische, aber keine freiwillige Übernahme von Schulden durch andere Staaten (Bailout) aus.[108]

Treffen des Europäischen Rates zur Euro-Krise

| Datum | Ort | Vorsitz | Thema |

|---|---|---|---|

| 9.–10. Mai 2010 | Brüssel | Herman Van Rompuy | Sondergipfel zur Euro-Krise, Beschluss der Europäischen Finanzstabilisierungsfazilität („Rettungsschirm“ über 750 Mrd. Euro) |

| 16.–17. Dezember 2010 | Beschluss einer Reform des AEU-Vertrags zur dauerhaften Verankerung des Europäischen Stabilisierungsmechanismus | ||

| 21. Juli 2011 | Sondergipfel zu weiteren Maßnahmen gegen die Euro-Krise[109][110] |

Gesetz zum Stabilisierungsmechanismus in Deutschland

Der Deutsche Bundestag verabschiedete am 21. Mai 2010 das Gesetz zur Übernahme von Gewährleistungen im Rahmen eines europäischen Stabilisierungsmechanismus. Die von Kanzlerin Angela Merkel (CDU) erhoffte breite Zustimmung im Bundestag kam nicht zustande. SPD und Grüne hatten angekündigt, sich zu enthalten, die Linke lehnte die Nothilfen ab. Abgestimmt haben 587 Abgeordnete. Für das Gesetz zum Stabilisierungsmechanismus stimmten 319 Abgeordnete. Es gab 73 Nein-Stimmen, 195 Parlamentarier enthielten sich. Die sogenannte Kanzlermehrheit liegt bei 312 Stimmen.[111]

Noch am selben Tag ließ der Bundesrat[112] den Gesetzesbeschluss passieren, Bundespräsident Horst Köhler unterzeichnete und erteilte den Auftrag zur Verkündung im Bundesgesetzblatt.[113][114] Die Opposition warf der Koalition vor, dass ein gigantisches Hilfspaket unter Druck durchgepeitscht werde. SPD, Grüne und Linkspartei kritisierten, dass die Auswirkungen und die genaue Ausgestaltung der Euro-Notkredite offen seien. Der Vertrag über die geplante Zweckgesellschaft für die Hilfskredite liege noch nicht vor.[115]

Die Professoren Wilhelm Hankel, Karl Albrecht Schachtschneider, Joachim Starbatty und Wilhelm Nölling sowie Dieter Spethmann reichten eine Verfassungsklage gegen den Euro-Rettungsschirm[116] ein. Das Bundesverfassungsgericht nahm die Klage an und legte sie den Beteiligten (Bundesregierung, Bundestag und Bundesrat) zur Stellungnahme vor.[117]

Reform der EU-Verträge

Im Lauf der belgischen EU-Ratspräsidentschaft 2010 wurde infolge der Diskussion über den Rettungsschirm eine Reform der Europäischen Wirtschafts- und Währungsunion beschlossen. Am 16./17. Dezember 2010 beschloss der Europäische Rat eine Ergänzung des Art. 136 AEU-Vertrag, der die Einrichtung eines dauerhaften Stabilisierungsmechanismus ab 2013 ermöglichen soll.

Ankäufe von Staatsanleihen durch die Europäische Zentralbank

Parallel zur Einrichtung des Europäischen Stabilisierungsmechanismus begann die Europäische Zentralbank (EZB) mit dem Aufkauf von Staatsanleihen hoch verschuldeter Euro-Staaten. Artikel 123 des AEU-Vertrags verbietet die Finanzierung mitgliedstaatlicher Haushalte durch die EZB und damit direkte Zentralbankkredite ebenso wie den unmittelbaren Erwerb von Schuldtiteln. Die EZB hat jedoch spanische, portugiesische und griechische Staatsanleihen von der EZB nicht direkt von den Emittenten übernommen, sondern – mittelbar – auf dem Sekundärmarkt gekauft, was von Kommentatoren als Umgehung des Finanzierungsverbots gewertet wird.[118][119] Indem die Zentralbank öffentliche Schuldtitel, etwa von Griechenland, aufkaufte, half sie trotzdem bei der Finanzierung der Staatsdefizite. Zudem wurde das Gläubigerrisiko der Geschäftsbanken auf den Steuerzahler verlagert. Bis Ende Mai 2010 hatte die EZB für rund 40 Milliarden Euro Staatsanleihen aus Spanien, Portugal, Irland und Griechenland aufgekauft. Das Gros, rund 25 Milliarden Euro, wurde dabei für griechische Bonds ausgegeben. Zum Zeitpunkt März 2011 hatte die Europäische Zentralbank für rund 77 Milliarden Euro Anleihen der Krisenländer aufgekauft.

Weil sie von dieser Stützungspflicht entbunden werden wollte, drängte die EZB im Zusammenhang mit dem EU-Sondergipfel vom 12. März 2011 darauf, dass der Rettungsfonds EFSF und der ab 2013 geplante permanente Krisenmechanismus ESM (Europäischer Stabilisierungsmechanismus) künftig auch Anleihen vom Sekundärmarkt kaufen können. Sie konnte sich aber nicht durchsetzen. Beide Rettungsfonds sollen künftig zwar direkt Anleihen von Euro-Staaten kaufen können, dagegen sollen Anleihenkäufe am Sekundärmarkt verboten bleiben.[120][121]

Bundesbanker beurteilten im Mai 2010 den Aufkauf spanischer und portugiesischer Anleihen als richtig, sahen aber keinen triftigen Anlass für den Ankauf griechischer Staatsanleihen, da das Griechenland-Rettungspaket längst verabschiedet und die ersten Gelder bereits geflossen sind.[122][123]

Hans-Werner Sinn vertritt die Ansicht, dass zusätzlich zum Aufkaufen von Staatsanleihen durch die EZB in Höhe von rund 77 Mrd. Euro das TARGET2-System für die Deutsche Bundesbank im Rahmen der Eurokrise zur dauerhaften Finanzierungsquelle anderer Euro-Notenbanken geworden ist.[124][125] Die „Forderungen innerhalb des Euro-Systems (netto)“ sind bis Ende 2010 auf 338 Milliarden Euro gestiegen. Die Bundesbankforderungen im Rahmen von TARGET2 an die EZB beliefen sich zu diesem Zeitpunkt auf 326 Milliarden Euro.[126] 2006, also vor Ausbruch der Finanzkrise, lagen die Forderungen insgesamt bei nur 18 Milliarden Euro.[127] Die Deutsche Bundesbank teilte am 22. Februar 2011 mit, darin keine erhöhten Risiken zu sehen.[128]

Am 4. August 2011 kündigte die Europäische Zentralbank an, zum ersten Mal seit vier Monaten wieder Staatsanleihen der Krisenländer, den sogenannten PIIGS-Staaten, zu kaufen.[129]

An den ersten fünf Handelstagen nach der Wiederaufnahme des Kaufprogramms (4. August bis 10. August) kaufte die EZB für 22 Milliarden Euro Anleihen finanzschwacher Euroländer. Während an den beiden ersten Tagen nur portugiesische und irische Anleihen erworben wurden, begann die EZB am 8. August spanische und vor allem italienische Anleihen zu kaufen. Der Großteil dieser 22 Milliarden Euro stammt also von nur drei Handelstagen.[130]

Seit Mai 2010 hat die EZB (Stand: 20. November 2011) Staatspapiere von Griechenland, Portugal, Irland, Spanien und Italien im Nennwert von 195 Milliarden Euro gekauft.[131][132] Nach einer Meldung der FAZ hat sich die EZB ein wöchentliches Ankauflimit gesetzt; dieses Limit werde vom Rat der EZB alle zwei Wochen neu diskutiert und festgesetzt und betrage 20 Milliarden Euro.[133]

Kritisch gesehen werden die Ankäufe von Staatsanleihen durch die Europäische Zentralbank. So äußerte Bundespräsident Christian Wulff am 24. August 2011 vor einer Versammlung von Nobelpreisträgern in Lindau seine Bedenken: „Ich halte den massiven Ankauf von Anleihen einzelner Staaten durch die EZB für rechtlich bedenklich.“[134] Dagegen äußerte sich die Bundeskanzlerin, Angela Merkel, ablehnend zu Wulffs Kritik: Sie teile seine Ansichten nicht.[134] Zugleich äußerte die EZB ihr Unverständnis zu der Kritik an ihren Maßnahmen.[135]

Vergabe von Krediten durch die Europäische Zentralbank

Seit dem 20. Dezember 2011 vergibt die EZB Kredite (Stand 21.12.2011 - 500 Milliarden Euro) an Europas Banken mit einem Zins von 1 % und einer Rückzahlung von 3 Jahren. Hintergrund ist die starke Verunsicherung auf dem Finanzmarkt. Ziel soll die Verbesserung der Liquidität der Banken und eine Erleichtung in der schwierigen Phase der Refinanzierung sein. Kritiker warnen vor einer indirekten Staatsfinanzierung und einer drohenden Inflation.[136]

Konzertierte Aktion der Notenbanken

Am 30. November 2011 haben die Europäische Zentralbank, die US-Notenbank Federal Reserve, die Notenbanken Kanadas, Japans, Großbritanniens sowie die Schweizerische Nationalbank zur Abwehr der Schuldenkrise und um die Realwirtschaft zu stützen den globalen Finanzmärkten mehr Geld zur Verfügung gestellt. Die Zentralbanken verständigten sich darauf, die Kosten bestehender Dollar-Swaps ab dem 5. Dezember 2011 um 50 Basispunkte zu vermindern. Sie vereinbarten zudem Tauschgeschäfte, um jederzeit die von Banken benötigte Währung bereitstellen zu können. Die Zentralbanken garantieren so den Geschäftsbanken, dass sie auch in anderen Währungen flüssig sind.[137]

Strengere Haushaltsregeln

Am 28. September 2011 verabschiedete das Europaparlament strengere Vorgaben zur Haushaltsdisziplin in den EU-Staaten, inklusive semi-automatischer Strafen in Milliardenhöhe für notorische Defizitsünder und Volkswirtschaften mit starken Ungleichgewichten ihrer Leistungsbilanz. Verstößt ein Land gegen die mittelfristigen Budgetziele für eine gesunde Fiskalpolitik, so kann es von einer qualifizierten Mehrheit der Euroländer aufgefordert werden seinen Haushaltsplan binnen fünf Monaten (bei schwerwiegenden Fällen binnen drei Monaten) zu ändern. Kommt es zu keiner Nachbesserung, so hat die Europäische Kommission in letzter Instanz die Möglichkeit Sanktionen von 0,2 Prozent des Bruttoinlandsprodukts des Defizitsünders (0,1 Prozent bei Nichtumsetzung der EU-Empfehlungen zur Verbesserung makroökonomischer Ungleichgewichte) zu verhängen, sofern sich nicht eine Mehrheit der Eurozone dagegen ausspricht. Nach den neuen Regeln können zudem Sanktionen bereits beschlossen werden, wenn sich ein Haushaltsdefizit der Obergrenze von drei Prozent des Bruttoinlandsprodukts nähert. Zudem soll es eine schärfere Kontrolle der Staatsverschuldung geben. So werden Länder mit einer Schuldenquote von über 60 Prozent aufgefordert, drei Jahre hindurch die über der Grenze liegende Verschuldung jährlich um ein Zwanzigstel zu reduzieren. Die einbehaltenen Bußgelder sollen in den Europäischen Rettungsfonds EFSF fließen.[138]

Längerfristige Lösungen

Europäische Fiskalunion

Am 9. Dezember 2011 beschlossen die Staats- und Regierungschefs der Euroländer die Einführung einer Europäischen Fiskalunion.[139]

Europäischer Stabilitätsmechanismus

Mit dem Europäischen Stabilitätsmechanismus wurde ein institutioneller Ordnungsrahmen für die Insolvenz von Euro-Staaten geschaffen.

Nach Ansicht des Sachverständigenrates wurde damit noch nicht das Problem behoben, dass die Auslösung der Restrukturierung eine politische Entscheidung bleibt, welche für die Gläubiger nur schwer vorhersehbar ist.[140] Er fordert zudem als notwendiges ergänzendes Element eine dauerhafte Entkopplung von Banken- und Schuldenkrise.[141]

Reform der europäischen Finanzaufsicht

Ein Problem der Zwillingskrise (Bankenkrise und Schuldenkrise) ist die Systemrelevanz der Banken. Bereits in der Finanzkrise ab 2007 und den Folgen der unkontrollierten Insolvenz von Lehman Brothers zeigte sich, dass die meisten Banken wegen ihrer Systemrelevanz Too big to fail sind.[142] Mit der Reform der europäischen Finanzaufsicht wurde versucht das Problem zu beheben. Hierzu wurden mit dem Europäischen Finanzaufsichtssystem der Europäische Ausschuss für Systemrisiken und die Europäische Bankaufsichtsbehörde gegründet.

Nach Einschätzung des Sachverständigenrates ist die Reform jedoch unzureichend. Trotz der Gründung neuer Istitutionen gebe es immer noch kein effektives Aufsichts- und Insolvenzregime für systemrelevante Finanzinstitute. Ob die beschlossenen Reformen ausreichen, um in Zukunft die Sozialisierung der durch eine Krise systemrelevanter Banken entstehenden Kosten und damit eine weitere Belastung der Staatshaushalte zu vermeiden, sei fraglich.[143]

Verringerung der Ungleichgewichte in der Euro-Zone

Die Krisenländer stehen jetzt vor der großen Herausforderung, ihre hohen Defizite abzubauen und ihre Wettbewerbsfähigkeit deutlich zu verbessern, ohne dabei über das Instrument einer Währungsabwertung zu verfügen. Nach Analyse des Sachverständigenrates liegt der Erfolg dieser Bemühungen im Interesse aller Mitgliedstaaten, insbesondere des Exportlandes Deutschland. Es sollten daher Reformen zur langfristigen Stärkung der Binnennachfrage in Deutschland durchgeführt werden, die sich auch positiv auf die Krisenländer auswirken würden. Übermäßige Lohnerhöhungen oder eine expansive Fiskalpolitik werden hierzu jedoch als wenig geeignet angesehen.[144]

Entschuldung durch Vermögensabgabe

Einige Fachleute können sich eine besondere Vermögensabgabe in den Staaten vorstellen, die sich überschuldet haben und zugleich oft in den letzten Jahren in ihrem Land besonders wenig Steuern verlangt oder eingetrieben haben. Wie die Statistiken zeigen, haben die Bürger dieser Staaten jedoch schon erhebliche fluchtartige Kapitalexporte, insbesondere in die Schweiz, durchgeführt, so dass eine besondere Besteuerung in diesen Staaten zumindest erschwert wäre. Deswegen haben manche Fachleute dafür votiert, dass stattdessen in den solide wirtschaftenden Staaten eine besondere Besteuerung oder Vermögensabgabe zugunsten der Krisenstaaten stattfinden könnte, weil dort aufgrund der fehlenden Kapitalflucht die Ergiebigkeit höher wäre. Eine Minderheit von Ökonomen und Politiker diskutieren auch eine Entschuldung von Staaten nach dem Vorbild des deutschen Lastenausgleichs nach dem Zweiten Weltkrieg. Da den öffentlichen Schulden in Deutschland (2,5 Billionen Euro) Gläubigerpositionen in gleicher Höhe gegenüberstehen, das private Vermögen in Deutschland mindestens 6,6 Billionen Euro umfasst, könnten Staatsschulden nach Ansicht des SPD-nahen Volkswirtschaftlers Harald Spehl mit Hilfe einer auf die vermögendste Bevölkerungsgruppe beschränkte Vermögensabgabe getilgt werden. Wenn dies etwa in der Größenordnung des Lastenausgleichs geschehe und hiermit Zahlungen aus Vermögenserträgen über einen Zeitraum von 30 Jahren in einem Fond Entschuldung Deutschlands gesammelt würden, wären die öffentlichen Haushalte nicht mehr von den Kapitalmärkten abhängig. Die diese Abgabe zahlenden Vermögendsten würden damit nicht unzulässig belastet.[145] Ähnliches fordern die Grünen und die Linkspartei.[146][147]

Literatur

- Max Otte: Stoppt das Euro-Desaster. 1. Auflage. Ullstein, Berlin 2011, ISBN 978-3-550-08896-4.

- Philipp Bagus: Die Tragödie des Euro: Ein System zerstört sich selbst. FinanzBuch Verlag, 2011, ISBN 978-3-89879-670-5.

- Wilhelm Hankel,Wilhelm Nölling, Karl Albrecht Schachtschneider, Dieter Spethmann, Joachim Starbatty, Das Euro-Abenteuer geht zu Ende – Wie die Währungsunion unserer Lebensgrundlagen zerstört, Rottenburg, Kopp Verlag, 2011, ISBN 978-3-86445-001-3.

Weblinks

- ifo-Institut: Fakten zu Griechenland und anderen Schuldnerstaaten der EU vom 15. März 2010, aktualisiert am 7. Mai 2010

- Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung, Jahresgutachten 2011/2012 Erstes Kapital I „Die Krise im Euro-Raum bewältigen“

- Darstellung der Staatsschulden im Verhältnis zum Bruttoinlandsprodukt und Schulden von Volkswirtschaften gegenüber Banken anderer Staaten (englisch) Bill Marsh: Data points: It's all connected. A spectator's guide to the Euro Crisis. In: New York Times. 22. Oktober 2011.

Einzelnachweise

- ↑ Vergleiche auch Evaristo Lopez Perez, Gonca Parlak (2005): Analyse der theoretischen und empirischen Modellerklärungen über die Arten und Ursachen von Finanzmarktkrisen, Norderstedt: GRIN Verlag, ISBN 978-3-638-84346-1, S. 13

- ↑ Deutsche Welle 'Schuldenkrise: Stationen einer Krise', 19. Dezember 2011, Börsen-Zeitung 'Europäische Chaostage', Börsen-Zeitung, veröffentlich in pressemeldungen.com, 20. Oktober 2011

- ↑ z. B. in: Peter Bofinger: Vorwort zu Nachdenken über Deutschland. Das kritische Jahrbuch 2011/2012 Westend Verlag 2011. http://westendverlag.de/westend/buch.php?p=61&n=leseprobe

- ↑ http://atterres.org/page/manifeste-d%C3%A9conomistes-atterr%C3%A9s, vgl. vor allem: Fausse évidence n°4: − L'envolée des dettes publiques résulte d'un excès de dépenses, deutsch hier, Fehlbehauptung #4: Der Anstieg der Staatsverschuldung rührt von übermässigen Ausgaben her darin u.a.: Der sich immer stärker verschuldende Staat als der Vater, der übermäßig viel Alkohol trinkt: das ist die gängige Vorstellung, die von den meisten Leitartiklern verbreitet wird. Doch die jüngste Explosion der Staatsverschuldung in Europa und der Welt ist etwas völlig anderem geschuldet: den Rettungsplänen für den Finanzsektor und vorrangig der Rezession, die durch Banken und Finanzkrise seit 2008 verursacht wurde.

- ↑ Der Wissenschaftliche Beirat von Attac im Oktober 2011: Zunächst einmal muss daran erinnert werden, mit was für einer Krise wir es zu tun haben: mit einer Finanzkrise nämlich, die ihren Ursprung eben in den Finanzmärkten hat. Die derzeitige Krise wird politisch gewollt zur Schuldenkrise umdefiniert, obwohl sich viele Länder erst für die Rettung ihrer Banken so überschuldet haben, für die die Staaten – das heißt: die Bevölkerung – zu zahlen haben. www.attac-netzwerk.de (PDF)

- ↑ Zwei Jahre hofften die Finanzinstitute, sie könnten die eigene Krise zur Staatsschuldenkrise umdefinieren. Aufgeflogen! Eine Chance, das Euro-Debakel kurz vor Exitus zu stoppen. http://www.ftd.de/wirtschaftswunder/index.php?op=ViewArticle&articleId=2808&blogId=10

- ↑ Albrecht Müller: Wie aus der Finanz- und Wirtschaftskrise eine Krise der Staatsverschuldung gemacht wird, 8. Februar 2011

- ↑ Vgl. Müller in der F.A.Z. vom 23. November 2011: Die Finanzindustrie hat dem Fiskus immer wieder in die Tasche gegriffen. Die Steuerprivilegien, die Subventionen und die Rettungsschirme für die Spekulanten in den Finanzcasinos haben die Staatsschuldenstände (Schulden in Prozent des Bruttoinlandsprodukts) bei uns und anderswo in die Höhe getrieben. Die Folgen nennen die PR-Strategen „Staatsschuldenkrise“. Das ist nach dem Sprachtrick mit der „Systemrelevanz“ aller Banken der zweite große Coup der Strategen der Finanzindustrie und der mit ihnen verbundenen Politik und Medien. „Staatsschuldenkrise“ nennen sie das Desaster, das zum größeren Teil von ihnen selbst angerichtet worden ist.www.faz.net

- ↑ The eurozone crisis is a bank crisis posing as a series of national debt crises and complicated by reactionary economic ideas, a defective financial architecture and a toxic political environment, especially in Germany, in France, in Italy and in Greece. Like our own, the European banking crisis is the product of over-lending to weak borrowers, including for housing in Spain, commercial real estate in Ireland and the public sector (partly for infrastructure) in Greece.www.salon.com

- ↑ Walter Wittmann: Von der Finanzkrise zur Schuldenkrise. In: Jahrbuch für Wirtschaftswissenschaften. 62, 2011.

- ↑ Günther Grunert: „Das absurde deutsche Exportmodell“. In: Politik unterrichten 1/2011, S. 14-20, 15.

- ↑ Sachverständigenrat, "Verantwortung für Europa wahrnehmen", Seite 137, 138 [1]

- ↑ Sachverständigenrat, "Verantwortung für Europa wahrnehmen", Seite 130 [2]

- ↑ Ursula Welter: Vor dem Euro-Sondergipfel: Die Konstruktionsfehler der Währungsunion. Deutschlandfunk, 20. Juli 2011, abgerufen am 28. Oktober 2011: „Selbst die Kernregel des Maastricht Vertrages, der zufolge "keiner für die Schulden des anderen einzustehen hat", musste über Bord geworfen werden.“

- ↑ Jan Dams, Flora Wisdorff: Euro-Krise: Griechenland droht Europa mit Pleite à la Lehman. In: Welt Online. 19. Juli 2011, abgerufen am 28. Oktober 2011.

- ↑ Sachverständigenrat, "Verantwortung für Europa wahrnehmen", S. 68 [3]

- ↑ Sachverständigenrat, "Verantwortung für Europa wahrnehmen", S. 69 [4]

- ↑ Sachverständigenrat, "Verantwortung für Europa wahrnehmen", S. 69 [5]

- ↑ Siehe auch "Verantwortung für Europa wahrnehmen", S. 69 [6]

- ↑ Sachverständigenrat, "Verantwortung für Europa wahrnehmen", Seite 140 [7]

- ↑ Stefan Pätzold: Alternativlos oder Ist unser Geldsystem noch zu retten?! epubli, 2011, ISBN 978-3-86931-888-2, S. 55.

- ↑ Stefan Pätzold , Alternativlos oder Ist unser Geldsystem noch zu retten?! , epubli GmbH , 2011, ISBN 978-3-86931-888-2, S. 55.

- ↑ Stefan Pätzold , Alternativlos oder Ist unser Geldsystem noch zu retten?! , epubli GmbH , 2011, ISBN 978-3-86931-888-2, S. 54, 55.

- ↑ Sachverständigenrat, "Verantwortung für Europa wahrnehmen", S. 2 [8]

- ↑ The New York Times, Floy Norris, Euro Benefits Germany More Than Others in Zone

- ↑ „16 Wege aus der Krise - Sorge um Deutschland und Europa“ „Bogenberger Erklärung“ von Experten um den Präsidenten des Ifo-Instituts, Hans-Werner Sinn, FAZ Online 6. Dezember 2011

- ↑ Sachverständigenrat, "Verantwortung für Europa wahrnehmen", S. 69 [9]

- ↑ CDS Griechenland, Bloomberg

- ↑ a b Bundesministeriums der Finanzen (Deutschland): Monatsbericht November 2011, S. 104f (2,8 MB)

- ↑ Der Spiegel: Ausgabe 8/2010 S. 66.

- ↑ zeit.de 4. November 2011: Die Kosten der Drachme

- ↑ Der Standard: Frankreich - Die Chronik einer angekündigten Herabstufung

- ↑ http://epp.eurostat.ec.europa.eu/portal/page/portal/statistics/search_database

- ↑ Schuldensünder: Sarkozy und Brown schmettern Merkels Ausschluss-Idee ab auf www.handelsblatt.com

- ↑ IWF: IMF Reaches Staff-level Agreement with Greece on €30 Billion Stand-By Arrangement

- ↑ Athen hofft auf Geld aus neuer Anleihe www.euronews.net (vom 29. März 2010 20:18 CET)

- ↑ Griechenland: Milliardenhilfen und Sparpaket www.euronews.net (vom 3. Mai 2010 18:49 CET)

- ↑ a b Eu-Rettungspaket wirkt, Euronews, 10. Mai 2010.

- ↑ a b der Euro jetzt gerettet, Euronews (vom 10. Mai 2010)

- ↑ https://www.gtai.de/DE/Navigation/Metanavigation/Suche/sucheUebergreifendGT.html

- ↑ Irland wird wieder zum Auswanderungsland (vom 26. März 2009 19:56 auf www.euronews.net)

- ↑ a b Bundesfinanzministerium: Treffen der Euro-Gruppe und der EU-Finanzminister am 27./28. November 2010: Hilfe für Irland – s. hier auch pdf: Statement by the Eurogroup and ECOFIN Ministers 28. November 2010

- ↑ a b EurActiv 29. November 2010: EU unterstützt irische Rettung und entwirft ständigen Plan / mit weiteren Links

- ↑ Spiegel-Online 28. November 2010: EU-Spitzen billigen Rettungspaket für Irland

- ↑ a b c Handelsblatt 28. November 2010: Schuldenkrise: Minister geben grünes Licht für Irlands Milliardenhilfe

- ↑ Bundesfinanzministerium: Treffen der Euro-Gruppe und der EU-Finanzminister am 27./28. November 2010: Hilfe für Irland

- ↑ a b c Wie es den Euro-Sorgenkindern geht. derstandard.at, 21. September 2011, abgerufen am 23. September 2011.

- ↑ Länder und Märkte Titel: Italien behauptet sich in der Krise (vom 3. März 2010 auf Germany Trade and Invest)

- ↑ http://ec.europa.eu:/ Overview of ongoing excessive deficit procedures (englisch)

- ↑ Die Presse: Italien: Neues Sparpaket unter Dach und Fach, 14. September 2011.

- ↑ spiegel.de 29. Dezember 2011: Anleihe bringt Italien relativ günstiges Geld

- ↑ a b Portugals Parlament akzeptiert Sparplan auf www.euronews.net (vom 26. März 2010 um 0:44)

- ↑ Portugal will sparen bei euronews.net (vom 28. April 2010 14:34 CET)

- ↑ Fünfjährige Staatsanleihe Portugals von 2011

- ↑ Zehnjährige Staatsanleihe Portugals von 2010

- ↑ Sparpaket: Portugals Regierung zerbrochen 23. März 2011

- ↑ Ratingagentur S&P senkt Bonitätsnote: Für Portugal wird es immer enger. tagesschau.de, 25. März 2011, abgerufen am 25. März 2011.

- ↑ Martin Greive: Rating-Agentur watscht Portugal erneut ab. welt.de, 30. März 2011, abgerufen am 30. März 2011.

- ↑ Portugal: Auch Moody's senkt den Daumen. boerse.ard.de, 4. April 2011, abgerufen am 5. April 2011.

- ↑ BBC News: Portugal calls for EU financial bail-out, abgerufen am 6. April 2011.

- ↑ IWF gibt milliardenschwere Portugal-Hilfen frei

- ↑ IWF bewilligt Portugal-Hilfspaket von 26 Mrd EUR

- ↑ Homepage der EZB: 16 November 2011 - Statement by the EC, ECB and IMF on the second review mission to Portugal

- ↑ www.imf.org/external/np/sec/pr/2011/pr11307.htm Statement by the EC, ECB, and IMF on the First Review Mission to Portugal - Press Release No. 11/307 imf.org

- ↑ Spiegel-Online 26. Februar 2007: Spanien. Schamlose Kaste. s. hier Grafik: Bauboom in Spanien. Entwicklung der Baugenehmigungen 1993 bis 2006

- ↑ Manager-Magazin 20. Dezember 2007: Europas Betonblasen

- ↑ Manager-Magazin 3. April 2008: Absturz des Immobilienmarkts

- ↑ Vorlage:Tagesschau

- ↑ Wirtschaftswoche-Online 18. Juni 2009: Furcht vor dem Crash auf dem Immobilienmarkt – Tabelle: Entwicklung der Immobilienpreise in wichtigen spanischen Ferienregionen seit Jan. 2007

- ↑ Süddeutsche Zeitung 21. Mai 2008: Immobilienkrise in Spanien. Einstürzende Neubauten

- ↑ Manager-Magazin 3. April 2008: Spanien. Absturz des Immobilienmarkts

- ↑ Süddeutsche-Online 21. Mai 2008: Immobilienkrise in Spanien. Einstürzende Rohbauten

- ↑ Welt-Online 1. Juli 2008: Der Fluch der spanischen Betonwüsten

- ↑ a b Vorlage:Tagesschau

- ↑ Wirtschaftsblatt 16. April 2008: Spanische Regierung plant milliardenschweren Konjunkturprogramm

- ↑ Vorlage:Tagesschau

- ↑ Spiegel-Online 14. August 2008: Spanien pumpt Milliarden in die Wirtschaft

- ↑ a b FWA 2010, S. 472.

- ↑ Handelsblatt-Online 27. November 2008: Elf Milliarden Euro: Spanien startet Konjunkturprogramm

- ↑ Vorlage:Tagesschau

- ↑ Bundesfinanzministerium / ohne Datum : Das Europäische Konjunkturprogramm

- ↑ Spanische Botschaft. Presseinfo ohne DatUm: Neuer Regierungsplan zur Reaktivierung der Wirtschaft – Plan E

- ↑ Informationen der spanischen Regierung zum Plan E (Spanisch/Englisch)

- ↑ a b Vorlage:Tagesschau

- ↑ Auswärtiges Amt März 2010: Spanische Volkswirtschaft. Aktuelle wirtschaftliche Lage

- ↑ Welt-Online 15. Juni 2009: Neue spanische Finanzministerin macht Kassensturz

- ↑ spiegel.de: [10]

- ↑ Wirtschaftsblatt 26. September 2009: Spanien erhöht Steuern – 11 Milliarden soll das bringen

- ↑ Krise: Spanien. Parlament billigt Sparpaket 27/05 17:36 CET

- ↑ a b faz.net 12. Mai 2010: Schuldenkrise. Spanien kürzt Gehälter von Ministern und Beamten

- ↑ Krise:Spanien. Parlament billigt Sparplan 27/05 14:36 CET

- ↑ Welt-Online 6. Februar 2010: Jetzt schlingert auch Portugal

- ↑ Manager-Magazin 5. Februar 2010: Sorgen um Staatsschulden. Griechenland, dann Spanien, Portugal….

- ↑ a b Spiegel-Online 27. Mai 2010: Spanien. Parlament verabschiedet Sparpaket mit hauchdünner Mehrheit

- ↑ Spiegel-Online 28. Mai 2010: Arbeitsmarktreformen. Spanische Regierung droht mit erneutem Alleingang

- ↑ Einblick 25. Juni 2010: Europa: Gewerkschaften gegen neoliberale Sparpläne

- ↑ Der Standard 16. Juni 2010: Spanien steht am Scheideweg

- ↑ Der Standard 16. Juni 2010: 250 Milliarden Euro. Spanien steht am Scheideweg

- ↑ sueddeutsche.de: Der Bad Guy im Recht

- ↑ Die Presse: Staatsschulden: Brüssel straft Österreich ab vom 7. Oktober 2009 (aufgerufen am 7. Oktober 2009).

- ↑ BMF Monatsbericht Juni 2011

- ↑ Details: siehe z. B. [11] (Spiegel Online vom 10. Mai 2010, abgerufen am 2. Juni 2010).

- ↑ a b c Werner Mussler, Das Endspiel um den Euro, FAZ, 8. Mai 2010, abgerufen am 9. Mai 2010.

- ↑ FAZ.NET/Reuters, „Wir werden den Euro verteidigen“, 8. Mai 2010, abgerufen am 9. Mai 2010.

- ↑ EurActiv, 16. Juli 2010: Neue slowakische Regierung ebnet Weg für Euro-Rettungsfonds.

- ↑ Merkel setzt ihren Euro-Rettungsplan durch, Carsten Volkery, Spiegel Online, 16. Dezember 2010

- ↑ www.euronews.de, 17. Dezember 2010: Euro-Anleihen vorerst vom Tisch.

- ↑ Vgl. Deutscher Bundestag, Infobrief Bilaterale Finanzhilfen für Griechenland - Vereinbarkeit mit Artikel 125 AEUV.

- ↑ Erklärung des Präsidenten der Europäischen Union José Manuel Barroso zum Sondergipfel

- ↑ Europäischer Rat: „Eine gemeinsame Antwort auf die Krise“

- ↑ Deutscher Bundestag, Plenarprotokoll 17/44 (21. Mai 2010), Zusatzordnungspunkt 13, S. 4412–4445: Zweite und dritte Beratung des von den Fraktionen der CDU/CSU und der FDP eingebrachten Entwurf eines Gesetzes zur Übernahme von Gewährleistungen im Rahmen eines europäischen Stabilisierungsmechanismus; hier: S. 4443; s. auch S. 4491–4500: Anlagen 2 bis 5: Die zahlreichen Erklärungen von BT-Abgeordneten nach § 31 GO

- ↑ Bundesrat. 870. Sitzung am 21. Mai 2010 / Plenarprotokoll / Gesetz zur Übernahme von Gewährleistungen im Rahmen eines europäischen Stabilisierungsmechanismus / DrS 298/10

- ↑ Spiegel online 22. Mai 2010: Köhler segnet 148-Milliarden-Euro-Wette ab

- ↑ faz.net, 22. Mai 2010: Rettungspaket tritt in Kraft. Köhler unterschreibt Euro-Gesetz

- ↑ Frankfurter Allgemeine Zeitung, 21. Mai 2010: Euro-Rettungspaket. 148.000.000.000 Euro sind beschlossen

- ↑ W. Hankel, W. Nölling, K.A. Schachtschneider, D. Spethmann, J. Starbatty: Presseerklärung zur Verfassungsklage gegen den Rettungsschirm für den EuroKlageschrift im Volltext (PDF);Pressekonferenz zur Verfassungsklage (Video)

- ↑ Wilhelm Hankel: „Danksagung an die Spender und Stand der Klage“

- ↑ Legal Tribune Online o.D. (Mai 2010):Euro-Krise und Rettungsschirm. Weicht das Recht der Politik?

- ↑ faz.net 11. Mai 2010: Wie der Euro-Rettungstopf funktioniert. (hierin: Welche Rechtsgrundlage hat der Rettungsschirm?)

- ↑ Manager-Magazin 12. März 2011: Niedrigere Zinsen für Griechenland: Euro-Zone verstärkt Rettungsschirm

- ↑ Spiegel-Online 12. März 2011: Gipfel in Brüssel: Regierungschefs kungeln Euro-Rettung aus

- ↑ Handelsblatt-Online 31. Mai 2010: Bundesbankpräsident: Weber geißelt Käufe von Anleihen

- ↑ Weber kritisiert Kauf von Staatsanleihen durch EZB. Frankfurter Allgemeine Zeitung, 31. Mai 2010, abgerufen am 25. August 2011.

- ↑ Hans-Werner Sinn, Süddeutsche Zeitung, 2. April 2011, Nr. 77, S. 24 (modifizierte Version): „Tickende Zeitbombe – Was Merkel und die Bundesbank verschweigen: Der Rettungsschirm rettet den Euro nicht – aber er lastet Deutschland ungeheure Risiken auf“

- ↑ Konrad Handschuch: „ifo-Chef Sinn: Kritik an Krisenhilfe der Deutschen Bundesbank“ (wiwo.deabgerufen am 21. Februar 2011)

- ↑ siehe Monatsbericht der Bundesbank März 2011, S. 34 und 35

- ↑ Statistik der Deutschen Bundesbank: Zeitreihe EU8141: Auslandsposition der Deutschen Bundesbank im ESZB / Forderungen innerhalb des ESZB / insgesamt

- ↑ Pressemitteilung der Deutschen Bundesbank vom 23. Februar 2011

- ↑ zeit.de 4. August 2011: EZB kauft wieder Staatsanleihen. – Die Europäische Zentralbank verstärkt ihren Kampf gegen die Schuldenkrise. Zum ersten Mal seit vier Monaten kauft sie wieder Staatsanleihen der Krisenländer.

- ↑ faz.net 15. August 2011: EZB kauft für 22 Milliarden Euro Staatsanleihen

- ↑ focus.de: [12]

- ↑ „EZB-Chef Mario Draghi - Wer beschützt jetzt noch sein Haus?“ Handelsblatt online 11. November 2011

- ↑ faz.net 17. November 2011: Obergrenze für Anleihekäufe. Der Artikel enthält eine Grafik "Anleihekäufe der EZB"

- ↑ a b http://www.sueddeutsche.de/politik/cdu-groessen-gegen-merkel-von-allen-guten-geistern-verlassen-1.1134872, abgerufen am 25. August 2011

- ↑ http://www.sueddeutsche.de/geld/ezb-reagiert-auf-vorwuerfe-des-bundespraesidenten-laute-kritik-leise-entgegnung-1.1134713, abgerufen am 25. August 2011.

- ↑ http://www.spiegel.de/wirtschaft/unternehmen/0,1518,805096,00.html

- ↑ „Grosse Notenbanken versorgen Banken mit Liquidität - Kursfeuerwerk an den Börsen – auch SNB beteiligt“ NZZ Online

- ↑ EU stimmt über schärfere Budgetregeln ab, DerStandard, vom 28. September 2011, abgerufen am 28. September 2011.

- ↑ Erklärung der Staats- und Regierungschefs des Eurowährungsgebiets, Hg. vom Europäischen Rat, 9. Dezember 2011

- ↑ Sachverständigenrat, "Verantwortung für Europa wahrnehmen", Seite 144[13]

- ↑ Sachverständigenrat, "Verantwortung für Europa wahrnehmen", Seite 146 [14]

- ↑ Sachverständigenrat, "Verantwortung für Europa wahrnehmen", Seite 147[15]