Vermögenswirksame Leistungen

Vermögenswirksame Leistungen (abgekürzt VL oder vwL) sind direkte Zahlungen vom Gehalt, die der Arbeitgeber auf Anweisung des Arbeitnehmers, als Sparbeitrag oder Aufwandszahlung in eine oder mehrere gesetzlich vorgegebene Vertragsarten des Arbeitnehmers abführt.[1]

Die Abführung vom Nettogehalt ist bis zu 870,00 Euro im Jahr gesetzlich verpflichtend.[2][3] Eine zusätzliche VWL in Form einer Zuzahlung des Arbeitgebers ist freiwillig und kann in Tarifverträgen, einer Betriebsvereinbarung oder dem Arbeitsvertrag verpflichtend zugesichert werden.[4] Vermögenswirksame Leistungen liegen auch insoweit vor, als ein Anspruch auf Arbeitnehmersparzulage nicht besteht, weil z. B. die Einkommensgrenzen überschritten worden sind.[3]

Die staatliche Förderung der Vermögensbildung in Arbeitnehmerhand begann 1961 mit dem „312-Mark-Gesetz“ (1. VermBG), 1965 2. VermBG,[5] das 1970 zum „624-Mark-Gesetz“ (3. VermBG) und ab 1983 zum „936-Mark-Gesetz“ (4. VermBG) erweitert wurde.

Antragstellung

Die Anlage vermögenswirksamer Leistungen durch den Arbeitnehmer ist grundsätzlich freiwillig, Vereinbarungen in einem Tarifvertrag oder einer Betriebsvereinbarung bezüglich einer zusätzlichen vermögenswirksamen Leistung durch den Arbeitgeber sind verbindlich.[4]

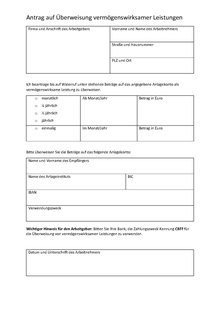

Sofern die Zahlung einer vermögenswirksamen Leistung vereinbart wurde, hat der Arbeitnehmer verschiedene Möglichkeiten, wie diese Leistung verwendet wird. Die Verwendungsform wird vom Arbeitnehmer beim Arbeitgeber schriftlich beantragt, beispielsweise mit einem Antrag wie rechts abgebildet.[2] Der Arbeitgeber kann den Antrag nicht ablehnen. Der Arbeitgeber überweist die vermögenswirksamen Leistungen unmittelbar an das Institut oder Unternehmen, mit dem die vermögenswirksame Anlage vereinbart worden ist (beispielsweise eine Bank oder ein Lebensversicherer).[3][6]

Für die Anlage vermögenswirksamer Leistungen kommen ausschließlich Arbeitnehmer in Betracht. Dies umfasst alle in der Privatwirtschaft und im öffentlichen Dienst beschäftigten Personen einschließlich Auszubildende, Praktikanten, Umschüler und Volontäre. Auch Beamte, Richter, Berufssoldaten oder Soldaten auf Zeit zählen zum geförderten Personenkreis.[7] Beamte, Soldaten, Richter erhalten vermögenswirksame Leistungen von ihrem Dienstherrn auf Grundlage des Gesetzes über vermögenswirksame Leistungen für Beamte, Richter, Berufssoldaten und Soldaten auf Zeit.

Der Arbeitnehmer hat die Möglichkeit, die vwL des Arbeitgebers aufzustocken. Dies ist vor allem sinnvoll, wenn dem Arbeitnehmer die Voraussetzungen für eine staatliche Förderung erfüllt und die maximale Fördersumme noch nicht erreicht ist. Der Betrag muss dabei bestimmte Mindestwerte überschreiten, damit der Arbeitgeber zur Abführung verpflichtet ist.[2]

Anlageformen, staatliche Förderung

Unabhängig davon, ob die vermögenswirksamen Leistungen vom Arbeitgeber gezahlt oder vom Arbeitnehmer aufgestockt werden, können sie mit Arbeitnehmersparzulage gefördert werden. Je nach Anlageform in Höhe von neun Prozent oder 20 Prozent. Die Arbeitnehmersparzulage wird nur gewährt, wenn das zu versteuernde Einkommen des Arbeitnehmers 20.000 Euro, bei Zusammenveranlagten 40.000 Euro, nicht überschreitet. Details dazu finden sich im zugehörigen Artikel.

vwL mit 9-%-Förderung

- Sparverträge (§ 2 Abs. 1 Nr. 6 des 5. VermBG) § 8 des 5. VermBG regelt, welche Vertragsinhalte ein förderbarer Sparvertrag enthalten muss. Das Bausparen ist nach § 8 Abs. 1 des 5.VermBG kein verpflichtender Vertragsinhalt für einen förderbaren Sparvertrag.

vwL mit 20-%-Förderung

- Aktien

- Fonds

- Wandelschuldverschreibung (Anleihe)

- Genossenschaftsanteile

- Kapitalbeteiligung an einer GmbH

- Stille Beteiligung

- Genussrecht

Anlageformen ohne staatliche Förderung

Vermögenswirksame Leistungen können auch für andere Anlageprodukte wie die nachfolgend Genannten verwendet werden, eine staatliche Förderung ist dabei allerdings nicht möglich.

- Verwendung für wohnungswirtschaftliche Zwecke (Erwerb von Bauland, Wohngebäuden oder Eigentumswohnungen) sowie zur Tilgung von entsprechenden Darlehen bzw. Hypotheken

- Bank-Sparverträge wie z. B. Kapitalversicherungsverträge mit einer Lebensversicherung oder einem Banksparplan

Steuer- und sozialversicherungsrechtliche Einordnung

VL sind arbeitsrechtlich Bestandteil des Lohns. Sie gehören zu den Einkünften aus nichtselbständiger Arbeit und sind Arbeitsentgelt im Sinne der Sozialversicherung und des Dritten Buches Sozialgesetzbuch und in voller Höhe zu versteuern.

Weblinks

- Literatur von und über Vermögenswirksame Leistungen im Katalog der Deutschen Nationalbibliothek

- Text des Fünften Vermögensbildungsgesetzes i.V.m. Bundesministerium für Finanzen - Anwendung des Fünften Vermögensbildugnsgesetzes

- Text des Gesetzes über vermögenswirksame Leistungen für Beamte, Richter, Berufssoldaten und Soldaten auf Zeit

Einzelnachweise

- ↑ § 2 5. VermBG - Einzelnorm. Abgerufen am 20. Januar 2022.

- ↑ a b c 5. VermBG, § 11 Vermögenswirksame Anlage von Teilen des Arbeitslohns Website des Bundesministerium für Justiz und Verbraucherschutz, abgerufen am 10. Februar 2017.

- ↑ a b c Bundesamt für Finanzen: Anwendung des Fünften Vermögensbildungsgesetzes. Hrsg.: Bundesamt für Finanzen. IV C 5 - S2430/17/10001. Berlin 29. November 2017, S. 39 (bundesfinanzministerium.de [PDF]).

- ↑ a b § 10 des 5. VermBG - Arbeitgeberanteil VL. Abgerufen am 8. April 2021.

- ↑ 2. VermBG. Abgerufen am 8. April 2021.

- ↑ § 12 5. VermBG - Einzelnorm. Abgerufen am 3. August 2021.

- ↑ Prof. Hans-Ferdinand Schramm: Definition: vermögenswirksames Sparen. Abgerufen am 31. Oktober 2021.