Ushinawareta Nijūnen

Ushinawareta Nijūnen (jap. 失われた20年, dt. „Zwei verlorene Dekaden“) bezeichnet die wirtschaftliche Stagnation in Japan, die mit dem Platzen der Blasen-Wirtschaft Anfang der 1990er Jahre begann und sich in der Zeit des großen Preisverfalls fortsetzte.[1] Die ursprüngliche Bezeichnung lautete Ushinawareta Jūnen (jap. 失われた10年, dt. „Verlorene Dekade“) und bezeichnete die 1990er Jahre. Da auch die wirtschaftliche Entwicklung von 2000 bis 2010 sehr schwach war, wurde auch von den zwei verlorenen Dekaden gesprochen.

Vorgeschichte

Ein Faktor für die Preisblasen war die Abriegelung des japanischen Marktes gegenüber Importen, die in den 1950er Jahren dazu diente, in einer geschützten Zone die japanische Wirtschaft aufzubauen. Mitte der 1980er Jahre war die japanische Wirtschaft jedoch auf breiter Front international konkurrenzfähig, und überhöhte Preise auf dem Heimatmarkt dienten dazu, Exporte zu subventionieren. Durch die vertikale Struktur der japanischen Wirtschaft übten die Produzenten direkten Einfluss auf die zu ihrem Konzern gehörenden Handelsketten aus, und Preisabsprachen zwischen den einzelnen Konglomeraten (Keiretsu) hielten die Preise auf einem gleichbleibenden, hohen Niveau. In nahezu allen Bereichen war der Markt zwischen drei oder vier großen Anbietern aufgeteilt, bei einigen Produkten, wie Orangensaft, hatte ein einziger Anbieter das Monopol. Bis Ende der 1980er Jahre waren die Konsumgüter-Preise in Japan stark angestiegen und betrugen teilweise das Sechsfache von vergleichbaren Preisen in den USA und Europa.[2]

Aufgrund der großen Außenhandelsüberschüsse Japans drängte die Regierung der USA darauf, dass die traditionellen Handelshemmnisse abgebaut wurden. Die im Plaza-Abkommen 1985 vereinbarte Aufwertung des Yen verschärfte die Situation, da nun massiv Kapital in den japanischen Immobilien- und Aktienmarkt floss und die Preise nach oben trieb.[3] Der Yen wertete von 1985 bis 1988 um 73 % auf.[4]

Blasen-Hochkonjunktur (1985–1990)

Die Bubble Economy von ca. 1985–1990 bezeichnen die Japaner als Baburu Keiki (jap. バブル景気, dt. „Blasen-Hochkonjunktur“).[5]

Gemäß dem weltweiten Trend wurde auch in Japan in den 1980er Jahren der Finanzmarkt dereguliert. Japan war für diese Lockerungen besonders schlecht gewappnet, da die Kreditvergabe der Hausbank an „ihr“ Keiretsu stark von Seilschaften und nicht so sehr von Bonitätsprüfungen geprägt war. Auch die Kreditvergabe an einfache Bürger war sehr locker, da die Banken darauf hofften, dass im Falle größerer Fehlinvestitionen der Staat eingreifen würde. Dadurch nahm die Wirtschaftsblase ein extremes Ausmaß an: 1990 betrug die Marktkapitalisierung (der börsennotierte Gesamtwert aller Aktien) japanischer Unternehmen das Dreifache der Marktkapitalisierung der an amerikanischen Börsen gelisteten Unternehmen, obwohl das Bruttoinlandsprodukt der USA mehr als doppelt so hoch war.[6] Mitte der 1980er Jahre kam es zu einer Immobilienblase. So hatten sich z. B. die Immobilienpreise in Tokyo, Osaka und Kyoto zwischen 1985 und 1990 verdreifacht.[7] 1990 erhöhte die japanische Zentralbank die Zinsen, damit die Wirtschaftsblase nicht weiter anwuchs. Damit begann die Deflation.

Großer Preisverfall (seit den 1990er Jahren)

Mit Kakaku Hakai (jap. 価格破壊, dt. „Preis-Zerstörung“) bezeichnen die Japaner die Deflation, die auf den Niedergang der Bubble Economy folgend einsetzte. Eine allgemeine Deflation begann 1994 und hält sich bis heute (Stand: 2016). Der Verbraucherpreisindex stand 2010 auf demselben Niveau wie 1992. Der BIP-Deflator fiel in dieser Zeit um 14 %. Die Immobilienpreise begannen bereits 1990 zu fallen und liegen auch 2014 noch unter ihren Höchstwerten von 1990.[8] Zwischen 1990 und 1995 wertete der Yen gegenüber dem US-Dollar erneut deutlich auf und schickte die japanische Wirtschaft in Stagnation und Deflation.[9] In der Folgezeit kam es nur zu niedrigen Zuwächsen bei der Arbeitsproduktivität sowie zu einer Abschwächung der privaten Konsumausgaben und Investitionen. Das Wirtschaftswachstum stagnierte.[10]

Auch führte die Globalisierung und die steigende Wirtschaftsmacht der Tigerstaaten und Chinas dazu, dass die japanischen Preiskartelle unter Druck gerieten. Bereits Ende der 1980er Jahre gab es erste Gegenbewegungen gegen die Preisblasen: Zum einen lagerten japanische Firmen ihre Produktion nach Südostasien aus, um dem Lohnniveau in Japan zu entgehen, zum anderen bildeten sich Handelsketten für Reimporte, die japanische Waren, insbesondere Elektronik und Haushaltsgeräte, im Ausland aufkauften, um sie in Japan an den Endverbraucher zu liefern, zu Preisen, die weit unter den in Japan üblichen lagen. Nach dem Zusammenbruch der Bubble Economy Anfang der 90er brach die Kaufkraft und der Wille der Konsumenten weg, die hohen Preise weiter zu tragen. Discount-Ketten waren die ersten, die landesweit von diesem neuen Trend profitierten. Durch direkte Importe aus anderen asiatischen Ländern und die Umgehung der bisherigen japanischen Handelsstrukturen konnten sie die Preise weit unterbieten. Der einsetzende Trend zu Rabatten und Niedrigpreisen erhielt die Bezeichnung Kakaku Hakai. Angestammte japanische Handelsketten versuchten Schritt zu halten, indem sie Waren in eigenen Discount-Hausmarken anboten. 1995 war der Trend so weit fortgeschritten, dass die Regierung vor der Frage stand, entweder die bisherigen Handelsstrukturen dem Verfall zu überlassen oder zu deregulieren, um den etablierten Ketten die Möglichkeit zu geben, sich der neuen Konkurrenz zu erwehren. Tatsächlich hatte sie keine andere Wahl, als sich aus der Wirtschaft weiter zurückzuziehen und die Preisregulierung den Mechanismen des Marktes zu überlassen.[11]

Erklärungsansätze

Auslaufen des Aufholeffekts

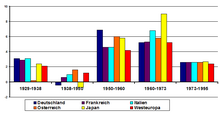

Der signifikante Rückgang des Produktivitätszuwachses lässt sich zum Teil mit dem Auslaufen des Aufholeffekts erklären.[12] Die 1979 von den Wirtschaftshistorikern Angus Maddison und Moses Abramovitz aufgestellte Aufholthese wird heute von zahlreichen Wirtschaftswissenschaftlern (u. a. William J. Baumol, Alexander Gerschenkron, Robert J. Barro und Gottfried Bombach) vertreten.[13][14] Die Aufholthese verweist darauf, dass die USA bis 1950 gegenüber den europäischen und der japanischen Volkswirtschaft einen deutlichen Produktivitätsvorsprung erarbeitet hatte. Nach dem Krieg starteten sowohl die europäische als auch die japanische Wirtschaft einen Aufholprozess und profitierten dabei vom Aufholeffekt. Die dortigen Unternehmen konnten sich dabei am Vorbild amerikanischer Unternehmen orientieren. Bildlich gesprochen erfolgte der Aufholprozess im Windschatten der führenden USA und erlaubte somit ein höheres Tempo. Nachdem das Produktivitätsniveau der amerikanischen Volkswirtschaft erreicht wurde und der Aufholprozess somit zum Abschluss gekommen war, traten die europäischen und japanischen Volkswirtschaften gleichsam aus dem Windschatten, so dass derartig hohe Wachstumsraten wie zu Zeiten des Nachkriegsbooms nicht mehr möglich waren.[15]

Starke Aufwertung des Yen

Einige Ökonomen betonen, dass es jahrzehntelang zur japanischen Wirtschaftspolitik gehörte, den Yen unterbewertet zu halten, um die Industrieproduktion durch Außenhandelsüberschüsse und den sich daraus ergebenden Folgen (Exportmultiplikator) zur größtmöglichen Expansion zu bringen. Ein Nebeneffekt der Devisenakkumulation über ständige Außenhandelsüberschüsse ist die Sparschwemme. Nach Beobachtung von Akio Mikuni und Taggart Murphy hatten die Banken zunehmende Schwierigkeiten Geld gewinnbringend zu investieren.[16]

Nach Beobachtung von Maurice Obstfeld, Robert Dekle und Kyoji Fukao besteht eine starke Korrelation zwischen der Aufwertung des Yen in den Perioden von 1985 bis 1988 und von 1990 bis 1995 und dem Verlust an internationaler Wettbewerbsfähigkeit.[17] Die starke Aufwertung des Yen verursachte eine starke Erhöhung der relativen Produktionskosten. Die Kernindustrien konnten die relativen Produktionskosten nur nach und nach durch Arbeitsproduktivitätsfortschritte zurückfahren, so dass erst 2004 das relative Produktionskostenniveau von 1985 wieder erreicht wurde. Andere Industriezweige wie die Textil- und Holzindustrie haben sich bis heute nicht erholt.[18]

Externe Krisen

Die Erholung der japanischen Volkswirtschaft wurde durch externe Krisen wie die Asienkrise (1997–98) oder die Dotcom-Blase (2000) immer wieder zurückgeworfen.[19] Ab 2004 erlebte Japan ein als auf normalem Niveau bewertetes Wirtschaftswachstum zwischen 2 % und 3 %.[20] Die Weltwirtschaftskrise ab 2007 führte zu einer weltweiten Rezession.

Belege

- ↑ Satyajit Das, The Setting Sun – Japan's Decline and Fall, Wilmott, 2013, Ausgabe 65, S. 10–17, Mai 2013, doi:10.1002/wilm.10213

- ↑ Boye De Mente, Japan's Cultural Code Words: Key Terms That Explain the Attitudes and Behavior of the Japanese, Tuttle Publishing, 2011, ISBN 9781462900626, Stichwort: Kakaku Hakai

- ↑ Boye De Mente, Japan's Cultural Code Words: Key Terms That Explain the Attitudes and Behavior of the Japanese, Tuttle Publishing, 2011, ISBN 9781462900626, Stichwort: Kakaku Hakai

- ↑ Maurice Obstfeld, Time of Troubles: The Yen and Japan's Economy, 1985-2008, S. 5, auch in: Kōichi Hamada, A. K. Kashyap, David E. Weinstein, Japan's Bubble, Deflation, and Long-term Stagnation, MIT Press, 2011, ISBN 9780262014892, S. 51 ff

- ↑ Boye De Mente, Japan's Cultural Code Words: Key Terms That Explain the Attitudes and Behavior of the Japanese, Tuttle Publishing, 2011, ISBN 9781462900626, Stichwort: Kakaku Hakai

- ↑ Paul Krugman, Die neue Wirtschaftskrise, Campus Verlag GmbH, 2009, ISBN 978-3-593-38933-2, S. 75, 80–82

- ↑ Boye De Mente, Japan's Cultural Code Words: Key Terms That Explain the Attitudes and Behavior of the Japanese, Tuttle Publishing, 2011, ISBN 9781462900626, Stichwort: Kakaku Hakai

- ↑ W. Miles Fletcher III, Peter W. von Staden, Japan's 'Lost Decade': Causes, Legacies and Issues of Transformative Change, Routledge, 2014, ISBN 9781317977025, Kapitel: The Age of Deflation

- ↑ Maurice Obstfeld, Time of Troubles: The Yen and Japan's Economy, 1985-2008, S. 58, auch in: Kōichi Hamada, A. K. Kashyap, David E. Weinstein, Japan's Bubble, Deflation, and Long-term Stagnation, MIT Press, 2011, ISBN 9780262014892, S. 51 ff

- ↑ Nikolai Genov, Global Trends and Regional Development, Routledge, 2011, ISBN 9781136633478, S. 216

- ↑ Boye De Mente, Japan's Cultural Code Words: Key Terms That Explain the Attitudes and Behavior of the Japanese, Tuttle Publishing, 2011, ISBN 9781462900626, Stichwort: Kakaku Hakai

- ↑ Naomi N. Griffin, Kazuhiko Odaki, Reallocation and productivity growth in Japan: revisiting the lost decade of the 1990s, in: Journal of Productivity Analysis, Ausgabe 31, No. 2 (April, 2009), S. 125–136, hier S. 133

- ↑ Ludger Lindlar: Das Mißverstandene Wirtschaftswunder. 1. Auflage. Mohr Siebeck, 1997, ISBN 3-16-146693-4, S. 85.

- ↑ Karl Gunnar Persson, An Economic History of Europe, Cambridge University Press, 2010, ISBN 978-0-521-54940-0, S. 110 ff.

- ↑ Hans-Jürgen Wagener: Die 101 wichtigsten Fragen – Konjunktur und Wirtschaftswachstum. C.H. Beck, 2010, ISBN 978-3-406-59987-3, S. 33.

- ↑ Akio Mikuni, R. Taggart Murphy, Japan's Policy Trap: Dollars, Deflation, and the Crisis of Japanese Finance, Brookings Institution Press, 2004, ISBN 9780815798767, Einleitung

- ↑ Maurice Obstfeld, Time of Troubles: The Yen and Japan's Economy, 1985-2008, S. 3, 58, auch in: Kōichi Hamada, A. K. Kashyap, David E. Weinstein, Japan's Bubble, Deflation, and Long-term Stagnation, MIT Press, 2011, ISBN 9780262014892, S. 51 ff

- ↑ Robert Dekle, Kyoji Fukao, The Japan-U.S. Exchange Rate, Productivity, and the Competitiveness of Japanese Industries, auch in: Kōichi Hamada, A. K. Kashyap, David E. Weinstein, Japan's Bubble, Deflation, and Long-term Stagnation, MIT Press, 2011, ISBN 9780262014892, S. 105 ff

- ↑ Internationaler Währungsfonds, Murtaza H. Syed, Kiichi Tokuoka, Kenneth Kang, “Lost Decade” in Translation:What Japan’s Crisis Could Portend about Recovery from the Great Recession, 2009, ISBN 9781451918434, S. 6

- ↑ Murtaza H. Syed, Kiichi Tokuoka, Kenneth Kang, “Lost Decade” in Translation:What Japan’s Crisis Could Portend about Recovery from the Great Recession, Internationaler Währungsfonds, 2009, ISBN 9781451918434, S. 6–8